Domina la presentación trimestral del IVA con esta guía clara y práctica. Evita errores comunes, aprende a rellenar el modelo y cumple tus obligaciones con Hacienda sin complicaciones.

Presentar el modelo 303 del IVA es una de las obligaciones fiscales recurrentes para autónomos y pymes, pero también una de las que más dudas genera. ¿Qué casillas completar? ¿Cómo calcular la cuota a pagar o a compensar? Un error en este documento trimestral puede suponer un quebradero de cabeza y, en el peor de los casos, una sanción de Hacienda.

Para que dejes de ver este impuesto como un enemigo, hemos creado esta guía definitiva. En ella, te explicamos de forma clara y práctica cómo rellenar el modelo 303 paso a paso, desglosando cada sección y concepto. Al final de esta lectura, podrás presentar tu declaración con total confianza, optimizando tu tiempo y garantizando el cumplimiento con la Agencia Tributaria.

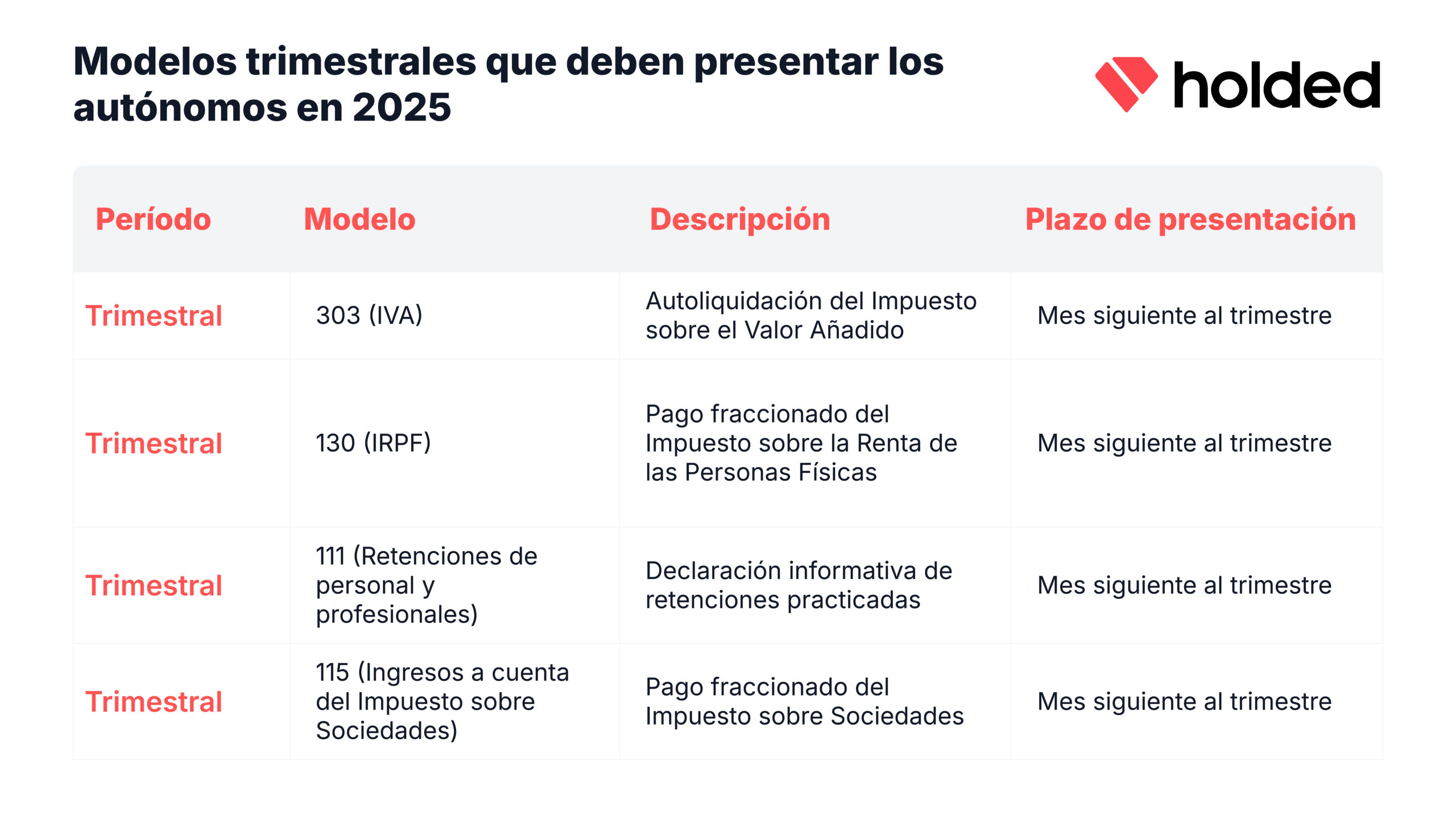

Ten presente que habrá otros modelos trimestrales que presentar si eres autónomo, recuerda mantenerte actualizado para cumplir con la normativa.

El modelo 303 es el documento mediante el cual autónomos y empresas abonan a la Agencia Tributaria, de forma trimestral, la diferencia entre el IVA que han repercutido en sus facturas emitidas y el desgravado en sus facturas de gasto.

{{banner-contabilidad-1}}

El impuesto sobre el valor añadido, o IVA, es un tributo indirecto que grava el consumo. El empresario actúa como un intermediario entre la Agencia Tributaria y el consumidor final, que es quien realmente paga el impuesto.

Por ello, el empresario debe realizar una declaración del IVA cada trimestre donde indica el IVA repercutido y el soportado. Si el IVA soportado ha sido mayor que el repercutido, será la AEAT quien devuelva la diferencia al empresario, mientras que si el IVA soportado ha sido menor que el repercutido, será la empresa quien deberá abonar la cantidad a la Agencia Tributaria.

Deben presentar el modelo 303 de forma trimestral, a menos que estés acogido al REDEME. Es importante tener en cuenta que este modelo es obligatorio aunque no tengas actividad durante un trimestre:

Cuando los días de final del plazo sean sábado, domingo o festivo el plazo se ampliará hasta el siguiente día hábil.

Ten en cuenta que si quieres domiciliar el pago, el plazo terminará 5 días antes de las fechas anteriores.

Hay dos formas de presentar el modelo 303 en Hacienda: si deseas imprimir el modelo para presentarlo en papel, deberás descargarlo desde la página web de la Agencia Tributaria.

Elige si tributas por el régimen general o por el régimen simplificado y luego rellena los datos de identificación. El formulario te permitirá generar un PDF para su presentación en papel. De todas maneras, la AEAT recomienda presentarlo de manera telemática.

Si prefieres la presentación electrónica, también tendrás que acceder al modelo 303 de la Agencia Tributaria y elegir el régimen de tributación, general o simplificado. Podrás presentar utilizando el certificado electrónico correspondiente, el DNI electrónico o la Cl@ve PIN.

Desde la digitalización de la mayoría de trámites fiscales, la presentación presencial es cada vez menos común. Por ello, es recomendable gestionar un certificado digital o registrarse en Cl@ve PIN para facilitar la presentación online.

Esto también evita errores y posibles sanciones por retrasos.¿Sabes cómo hacer correctamente la liquidación de IVA? Te contamos todo en este post.

Antes de comenzar a rellenar el modelo 303 del IVA debes conocer todos los componentes del formulario, ya que cada uno de ellos tiene sus propias casillas. Dichos componentes son:

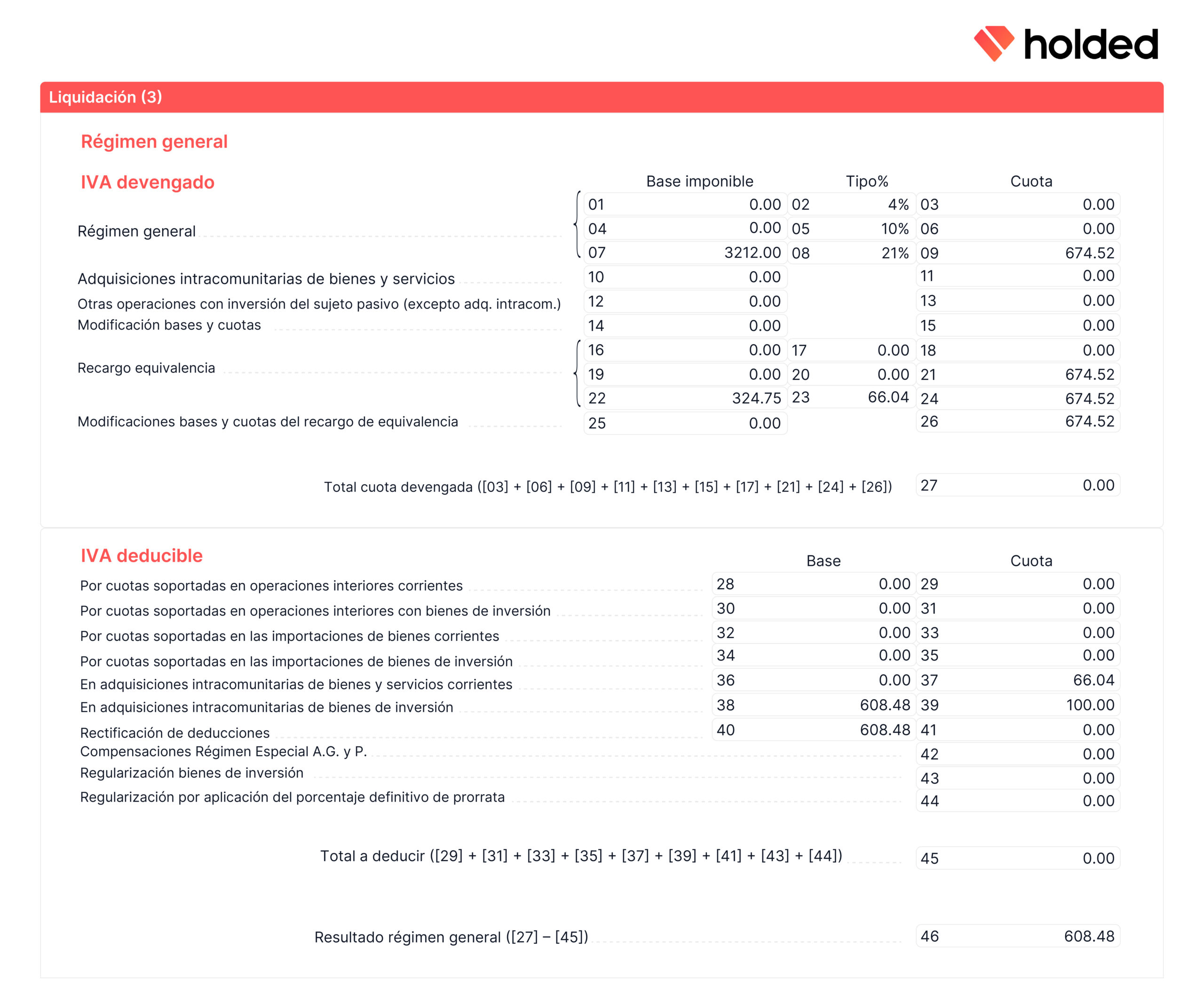

En las casillas del Régimen General del IVA devengado se declaran todas las operaciones realizadas por el sujeto pasivo que generan IVA repercutido, diferenciadas por tipo impositivo y naturaleza de la operación gravada.

Estas casillas se utilizan para declarar las operaciones internas gravadas a los tipos impositivos vigentes del IVA (4%, 10% y 21%). En ellas se consignan las bases imponibles de las ventas o servicios realizados en el periodo y las cuotas devengadas correspondientes a cada tipo de gravamen.

Aquí se declaran las adquisiciones intracomunitarias de bienes y servicios, es decir, las compras que un empresario ha realizado a otro estado miembro de la UE y que han sido transportadas por el vendedor, el comprador o un tercero.

La casilla 10 recoge la base imponible total de dichas compras y la casilla 11 la cuota de IVA devengada correspondiente que el sujeto pasivo debe autorrepercutirse por dichas adquisiciones.

Se destinan a operaciones gravadas en las que el sujeto pasivo es el destinatario (inversión del sujeto pasivo), distintas de las adquisiciones intracomunitarias. En la casilla 12 se consigna la base imponible de tales operaciones y en la 13 la cuota de IVA devengada correspondiente que debe autorrepercutirse.

Casillas [14] y [15]: modificaciones

Recogen las modificaciones (aumentos o disminuciones) de bases imponibles y cuotas devengadas por operaciones de períodos previos. Estas rectificaciones, como las devoluciones de ventas o impagos, se reflejan con el signo correspondiente (positivo si incrementan la cuota, negativo si la reducen).

En estas casillas se declaran las operaciones de ventas realizadas a minoristas bajo este régimen especial. Se consignan las bases imponibles sujetas al recargo y las cuotas de recargo devengadas (calculadas al tipo adicional aplicable) que el proveedor debe ingresar junto con el IVA ordinario.

Reflejan ajustes de operaciones sujetas a recargo de equivalencia. Si se rectifica alguna venta bajo este régimen (por ejemplo, por devoluciones o descuentos), en la casilla 25 se consigna la variación de la base imponible y en la 26 la variación del recargo.

Identifica la suma total de las cuotas de IVA devengadas en el periodo bajo el régimen general (cuota íntegra devengada). Es el total de IVA repercutido en las operaciones del periodo, resultado de agregar las cuotas declaradas en las casillas anteriores de IVA devengado.

En las casillas del Régimen General del IVA deducible se recogen las cuotas de IVA soportado por el contribuyente en sus adquisiciones, que pueden deducirse siempre que estén vinculadas a su actividad empresarial o profesional.

Recogen las bases imponibles y las cuotas de IVA soportado deducible en operaciones interiores. Se distinguen las adquisiciones corrientes (casilla 28 base imponible y 29 cuota soportada) de las compras de bienes de inversión (casilla 30 base y 31 cuota). Los importes se consignan netos tras aplicar la prorrata.

Estas casillas se destinan al IVA soportado deducible en operaciones de adquisición realizadas fuera de la Unión Europea. Incluyen tanto importaciones de bienes (casillas 32 para la base imponible y 33 para la cuota soportada deducible) como servicios contratados a proveedores extracomunitarios (casillas 34 base y 35 cuota) que generan derecho a deducción.

Sirven para consignar otras cuotas soportadas deducibles no incluidas en las categorías anteriores de operaciones interiores o extracomunitarias.

Aquí se recogen las rectificaciones de deducciones de IVA soportado realizadas en el ejercicio. En estos campos se consignan las bases imponibles y las cuotas previamente deducidas que se regularizan, por ejemplo, por haber recibido facturas rectificativas de compras. Si la rectificación implica una disminución del IVA deducible, las cantidades se indican con signo negativo.

Se utiliza para declarar las compensaciones abonadas a sujetos pasivos del Régimen especial de la agricultura, ganadería y pesca. Se consigna el importe total pagado en el período en concepto de compensación a agricultores o ganaderos, tras aplicar prorrata si procede.

Se consigna la regularización anual del IVA soportado en bienes de inversión. Por tanto, aquí se ajustan las variaciones en el porcentaje de utilización empresarial de estos bienes (que modifican la deducción inicial).

Esta casilla se usa únicamente en la última declaración del año (4º trimestre o diciembre) para ajustar las deducciones según el porcentaje de prorrata definitivo. En ella se consigna la diferencia entre el IVA soportado deducido provisionalmente y el que resulta deducible aplicando la prorrata anual real.

Refleja el total de cuotas de IVA soportado deducibles del periodo. Es la suma de todas las cuotas declaradas en el apartado de IVA deducible (operaciones interiores, operaciones exteriores, rectificaciones, compensaciones de agricultura, regularización de bienes de inversión, etc.).

Aquí se muestra el resultado neto del régimen general en el periodo, calculado como IVA devengado (casilla 27) menos IVA deducible (casilla 45).

El Régimen Simplificado sirve para declarar el IVA estimado mediante cuotas fijas basadas en módulos de actividad. Es decir, no se calcula el IVA exacto a pagar según el total exacto de ventas y gastos reales, excepto algunos ajustes anuales de cuotas devengadas y soportadas.

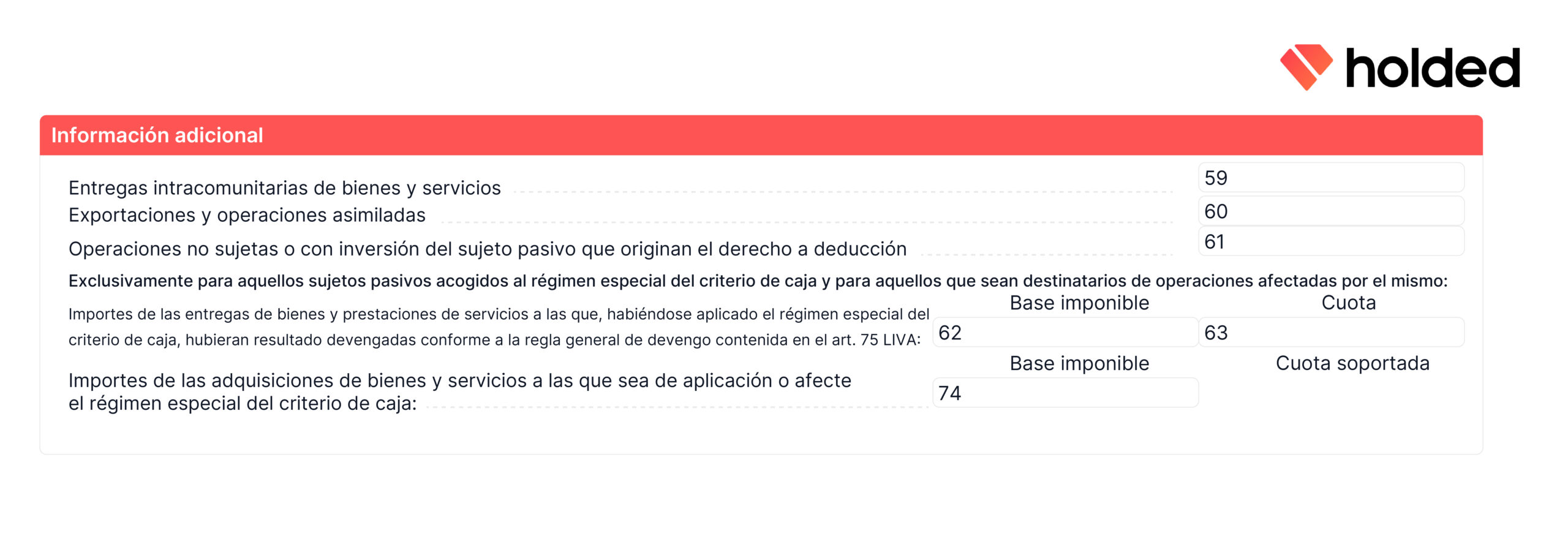

La sección de Información Adicional recoge datos relevantes de operaciones específicas como exportaciones, adquisiciones intracomunitarias o ventas por regímenes especiales.

En estas casillas se recogen los datos sobre operaciones específicas del periodo (intracomunitarias, exportaciones, servicios localizados fuera, operaciones con inversión del sujeto pasivo, ventas por OSS, etc.).

Aquí se indican la base imponible y la cuota como si las operaciones acogidas (de ventas o de compras) se hubieran devengado con criterio general.

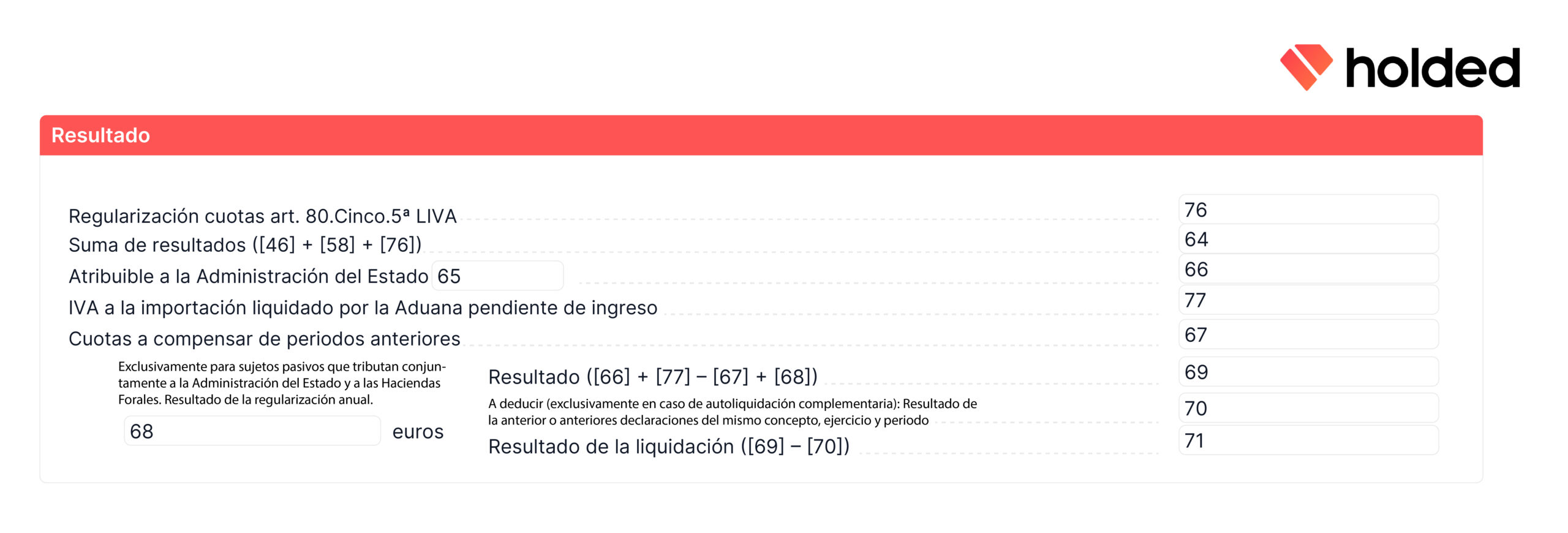

En la etapa final del modelo 303 de la AEAT, el resultado puede ser a ingresar, devolver o compensar. Esto depende del balance entre el IVA repercutido y el soportado durante el periodo declarado.

Esta casilla se utiliza para regularizar cuotas de IVA soportado deducidas en operaciones impagadas (según el artículo 80.Cinco.5ª de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido).

Aquí se consigna el resultado global de la declaración sumando el saldo del régimen general (casilla 46), el del régimen simplificado (casilla 58, si existe) y la regularización por impagos (casilla 76), con el signo que corresponda.

La casilla 65 indica el porcentaje del volumen de operaciones correspondiente al territorio común (usualmente, 100% para la mayoría de sujetos pasivos). La casilla 66 muestra la parte del resultado total (casilla 64) atribuible a la Agencia Tributaria estatal, calculada aplicando el porcentaje de la casilla 65.

Esta casilla, incorporada en el modelo 303 a partir de 2021, recoge el saldo de IVA a compensar procedente de periodos anteriores. Se consigna en positivo el importe del crédito de IVA a favor del contribuyente arrastrado de declaraciones previas (el exceso de IVA soportado no devuelto ni compensado anteriormente).

Se consigna el importe de las cuotas a compensar de periodos anteriores que se aplican en el periodo actual. Es decir, esta casilla refleja la parte del saldo pendiente (casilla 110) que el contribuyente utiliza efectivamente para reducir la deuda de IVA de este trimestre o mes.

Indica el remanente de cuotas a compensar de periodos anteriores que queda pendiente tras la autoliquidación actual.

Refleja el resultado neto de la liquidación del periodo tras incorporar todas las partidas: el resultado atribuible al Estado (casilla 66), el IVA a la importación diferido (casilla 77) que se suma, las cuotas de periodos anteriores compensadas (casilla 78) que se restan, la regularización territorial anual (casilla 68) y cualquier rectificación extraordinaria (casilla 108).

Se utiliza únicamente al presentar una autoliquidación complementaria o rectificativa. En ella se consigna el importe que resultó a ingresar en la autoliquidación original del mismo periodo, para poder comparar el resultado previo con el nuevo.

Las modificaciones del modelo 303 en 2021 hicieron que la casilla 67 se sustituyera por tres nuevas casillas: 110, 78 y 87.

Se cumplimenta solo en la declaración del último periodo del año (4T o diciembre) por contribuyentes que tributan conjuntamente en territorio común y foral. En ella se refleja, con signo positivo o negativo, la regularización anual necesaria para ajustar la distribución del IVA entre la Agencia Estatal y la Hacienda Foral según el volumen real de operaciones del ejercicio.

La casilla 71 muestra el resultado definitivo de la liquidación del periodo tras todos los ajustes. Se calcula partiendo del saldo neto (casilla 69) y, en su caso, restando lo ingresado en la declaración original (casilla 70) y sumando las devoluciones ya acordadas (casilla 109).

El valor de la casilla 71 representa el importe final de IVA del periodo. Esto es si es positivo, la cantidad a ingresar; si es negativo, el saldo a favor (para compensar o solicitar devolución); si es cero, no hay importe a pagar ni a devolver. En el caso de que sea negativo, el importe a compensar se consigna en la casilla 72.

Se utiliza en la información anual del modelo 303 de la AEAT (para contribuyentes exonerados del modelo 390) y recoge el volumen total, sin IVA, de las operaciones realizadas en el año en régimen general. En esta casilla se consigna la suma de las bases imponibles de todas las entregas de bienes y servicios sujetas durante el ejercicio al IVA de régimen general, sin incluir el impuesto ni el recargo de equivalencia.

Se marca cuando en el periodo no se ha realizado ninguna operación sujeta a IVA (ni devengos ni soportes de cuotas). Al activar esta casilla, el contribuyente presenta el modelo 303 del IVA sin movimientos e indica formalmente a Hacienda que en ese trimestre o mes no tuvo ventas ni compras gravadas (declaración sin actividad).

Se utiliza cuando el resultado de la declaración es negativo y el contribuyente solicita el reembolso de su saldo a favor. En este caso se consigna el importe total a devolver (todo el crédito de IVA acumulado, incluyendo saldos pendientes de períodos previos) y se facilita un IBAN bancario para el abono.

Se marca cuando la autoliquidación arroja un saldo a pagar (resultado positivo). En este caso, el contribuyente deberá abonar la cuota indicada. La casilla de ingreso reflejará el importe a pagar (que coincide con la casilla 71 si el resultado es positivo) y, si se opta por domiciliación, se consignará el IBAN para el cargo en cuenta.

La opción “Complementaria” se marca cuando la declaración que se presenta corrige o completa a otra ya presentada del mismo periodo. Al seleccionar esta casilla, se debe indicar el número de justificante de la declaración original, y el modelo 303 del IVA se considera una rectificación de aquella.

Es el apartado final de la declaración donde el contribuyente (o su representante) formaliza la pre

{{banner-contabilidad-1}}

El modelo 303 experimentó modificaciones significativas en el año 2024, como la introducción de la figura de la autoliquidación rectificativa, establecida por la ley 13/2023, de 24 de mayo.

Esta medida permite a los contribuyentes corregir, completar o modificar una autoliquidación presentada anteriormente, sin necesidad de esperar una resolución administrativa, sustituyendo al sistema anterior de autoliquidaciones complementarias y solicitudes de rectificación.

Con la implementación de la autoliquidación rectificativa, se añadieron nuevas casillas en el modelo 303:

El Real Decreto-ley 4/2024, de 26 de junio, introdujo nuevos tipos impositivos y recargos de equivalencia en el IVA, lo que requirió la adaptación del modelo 303 para permitir su correcta declaración.Recuerda que solo podrás desgravar aquellos gastos relacionados con tu actividad.

La presentación del modelo 303 del IVA es obligatoria. Por eso, presentar el modelo 303 fuera de plazo sin requerimiento de Hacienda conlleva un recargo (no una sanción) del 1% más otro 1% por cada mes completo de retraso (hasta un 15% tras doce meses). Transcurrido un año, se devengan intereses de demora además del recargo del 15%.

En cambio, si hay requerimiento de Hacienda para presentar el modelo 303, la presentación fuera de plazo sí genera una sanción (no un recargo). La infracción por dejar de ingresar se sanciona con multa del 50% de la cuota no ingresada (o fija si no hay importe).

El modelo 303 es uno de los formularios más importantes para la declaración trimestral de los autónomos, junto al modelo 309 y el modelo 349. Por eso hay que tomar consciencia sobre el hecho de que entender la correlación entre estos formularios es algo que siempre ayudará a gestionar mejor la situación fiscal de cada autónomo en particular.

Si operas con clientes o proveedores en otros países de la Unión Europea, tu obligación con el IVA no termina con el modelo 303. Debes conocer también los modelos 309 y 349, esenciales para el comercio intracomunitario.

El modelo 349 de declaración de operaciones intracomunitarias, es el modelo de declaración recapitulativa que deben presentar trimestralmente (o mensualmente, si se supera un volumen de operaciones) todos los autónomos y empresas que realicen operaciones con otros países de la UE.

Su función es informar a Hacienda de todas tus ventas o prestaciones de servicios a estos territorios, así como de las adquisiciones intracomunitarias de bienes. Básicamente, actúa como un control para asegurar que el IVA se paga correctamente en el país de destino, bajo el mecanismo de "régimen de autoliquidación".

Por otro lado, el modelo 309 de IVA en las importaciones se utiliza para liquidar y pagar el IVA correspondiente a las importaciones de bienes desde fuera de la Unión Europea. A diferencia de los anteriores, no es una declaración periódica, sino un documento para cada operación concreta.

Cuando traes mercancías de un país extracomunitario, este modelo te permite declarar y abonar el impuesto en la aduana española para poder liberar la mercancía. Es tu responsabilidad como importador, aunque puedes delegar el trámite en un representante aduanero.