La guía definitiva para las empresas: todo sobre la obligación, los plazos y el proceso paso a paso para presentar tu declaración del Impuesto de Sociedades.

La presentación del modelo 200 de Impuesto de Sociedades es una obligación anual ineludible para las empresas que desarrollan una actividad económica en España.

Como autónomo societario o responsable de una compañía, es fundamental identificar claramente si tu entidad está obligada a tributar y, sobre todo, conocer el procedimiento para cumplir con Hacienda dentro del plazo establecido.

En este artículo vamos a hablar sobre el modelo 200 de Declaración anual del Impuesto de Sociedades pero, ¿tienes claro qué otras declaraciones debes presentar cada año? Consulta nuestra guía sobre declaración de modelos anuales para estar siempre al día y no perderte nada.

{{banner-contabilidad-1}}

El modelo 200 es la declaración y liquidación del Impuesto de Sociedades, es decir, el documento que deben presentar las empresas a Hacienda para informar de los rendimientos obtenidos en su último ejercicio y sobre los que se aplica el Impuesto de Sociedades, que de forma general es del 25%.

El modelo 200 sirve para informar a Hacienda de los beneficios que ha obtenido la empresa. Estos beneficios marcan la cantidad (base imponible) sobre la que se aplica el % del Impuesto de Sociedades que se tiene que pagar. Veamos cómo funciona exactamente con un ejemplo.

Imaginemos que una Sociedad Limitada ha facturado a lo largo del último año 175.225€. Esta no sería la base imponible sobre la que se aplicaría el Impuesto, ni el resultado final del modelo 200.

A esa cantidad se deben restar los gastos deducibles imputables a la actividad de la Sociedad. Por ejemplo, alquiler de oficinas, compras, gasto de suministros (luz, internet…), nóminas de trabajadores o cotizaciones a la Seguridad Social.

La empresa del ejemplo ha acumulado 67.827€ en gastos. El resultado del ejercicio para esta Sociedad sería 107.398€. Es a esa cantidad a la que aplicaríamos el 25% para terminar de presentar el modelo 200. El resultado final sería de 26.849,5€ y esa es la cantidad que tendría que pagar a Hacienda, restando a la misma los pagos a cuenta que la empresa haya ido realizando durante el año.

Se trata de un ejemplo básico para entender el funcionamiento general del modelo 200. Sin embargo, existen otros conceptos importantes que ayudan a reducir la cantidad de impuestos a pagar, y que también deben incluirse en este documento.

Tienen que presentar el modelo 200 todas las sociedades mercantiles. Es decir, aquellas empresas que se crean para realizar una actividad que tenga como objetivo conseguir beneficios económicos:

Las fundaciones, asociaciones y otras entidades sin ánimo de lucro, así como las entidades e instituciones sin ánimo de lucro que no reúnan los requisitos para entrar en lo establecido por la Ley 49/2002 de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, están parcialmente exentas de presentar el modelo 200.

Finalmente, no tienen la obligación de presentarlo aquellas entidades cuyos ingresos totales no superen los 75.000 euros anuales, cuyos ingresos correspondientes a rentas no exentas no superen 2.000 euros anuales o que todas las rentas no exentas que obtengan estén sometidas a retención.

Tampoco tienen que hacerlo las entidades en régimen de atribución de rentas, el Estado, las comunidades autónomas, las entidades locales o el Banco de España, entre otros.

Te interesa: ¿Cómo se calcula la cuota de un autónomo societario?

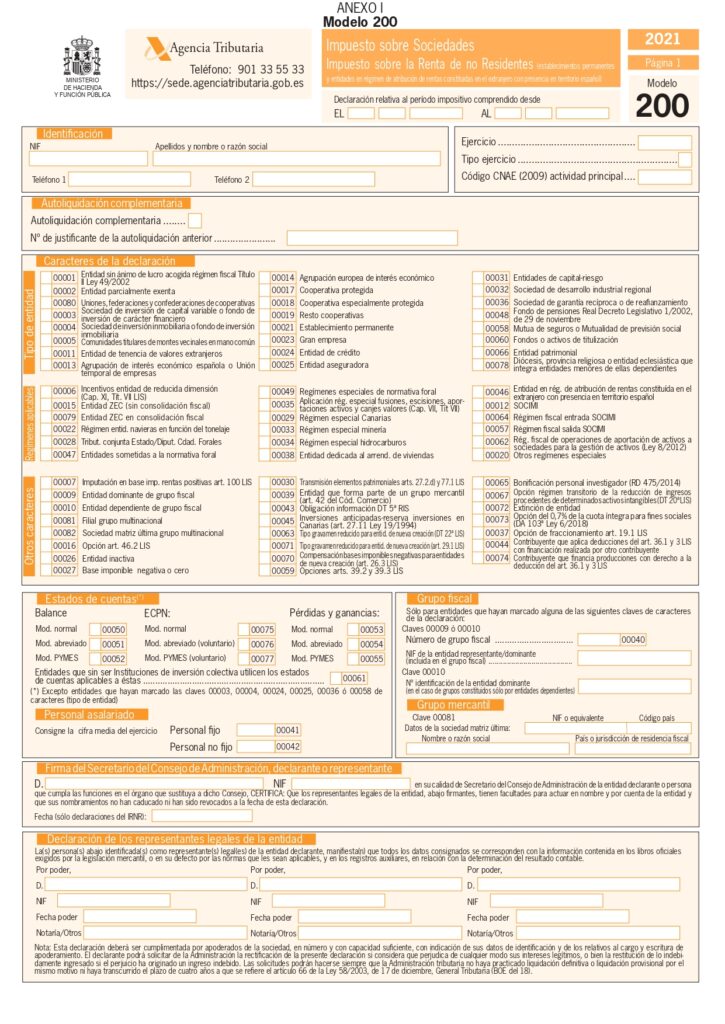

Cumplimentar el modelo 200 no es complicado, pero tienes que prestar atención para rellenar todas las casillas de forma correcta, comenzando con la identificación de tu empresa y el periodo correspondiente. Te explicamos las secciones clave para que puedas gestionarlo con confianza.

Bloque de identificación

En las primeras páginas registrarás los datos fundamentales:

Caracteres de la declaración

Marcando una "X" en las casillas correspondientes, defines aspectos como el tipo de entidad, el régimen aplicable o si perteneces a un grupo fiscal. Es importante revisar este apartado con detalle.

Información económico-financiera

Posteriormente, el modelo solicita:

Cálculo de la liquidación

Es el núcleo de la declaración, donde determinarás el resultado a ingresar o a devolver. El proceso sigue esta lógica:

Tras los últimos ajustes, se obtiene la Cuota Líquida definitiva.

Firma, sello y compromiso social

Para finalizar, es obligatorio consignar la fecha, identificación y firma del representante legal.

Un valor añadido de este trámite es la opción solidaria: en la casilla 00073 ("Otros caracteres - fines sociales") puedes marcar la casilla "Empresa Solidaria". Esta acción destina el 0,7% de la cuota líquida a proyectos sociales, sin coste adicional para tu empresa, convirtiendo tu declaración en un gesto con impacto positivo.

En primer lugar, conviene diferenciar lo que es una bonificación de una deducción. La bonificación es una reducción porcentual de la cantidad total que se tiene que pagar en el Impuesto de Sociedades.

La deducción es una disminución que se calcula a partir de ciertas inversiones que realiza la empresa. En cualquier caso, ambas sirven para reducir la cantidad total a pagar en el Impuesto de Sociedades, por lo que es una información que conviene incluir en el modelo 200.

El Impuesto de Sociedades permite una bonificación del 50% para rentas obtenidas en Melilla y Ceuta. Es decir, si la empresa del ejercicio anterior tuviera sede en esas ciudades autónomas pagaría la mitad de la cantidad anteriormente comentada.

También hay una bonificación del 50% para cooperativas especialmente protegidas, y del 99% para empresas de capital público que presten servicios públicos locales.

Las deducciones se aplicarían sobre ciertas inversiones para tratar de incentivarlas. Por ejemplo, una empresa que haya invertido en actividades de investigación y desarrollo podrá practicarse una deducción del 25% sobre estos gastos.

Es decir, de la cantidad de impuestos que tenga que pagar, podrá reducir el 25% de los gastos relacionados con I+D.

Otros conceptos con deducciones son:

Siguiendo con el ejemplo anterior, la empresa tenía que pagar 26.849,5€. Sin embargo, ha realizado inversiones en I+D por valor de 5.000€. Podrá restar el 25% de esa cantidad al resultado final.

Además, ha contratado como primer trabajador a un joven de 28 años a través de un contrato de trabajo por tiempo indefinido de apoyo a los emprendedores. Este tipo de contratación tiene una deducción por creación de empleo de 3.000€.

El tipo general a aplicar en el modelo 200 es el 25%. Esto significa que las empresas tienen que pagar un 25% de los rendimientos obtenidos en un ejercicio. Sin embargo, existen algunos casos en donde el porcentaje a aplicar es diferente.

Tienen que presentar el Modelo 200 todas las sociedades mercantiles. Es decir, aquellas empresas que se crean para realizar una actividad que tenga como objetivo conseguir beneficios económicos. También aquellas sociedades civiles que tengan esta misma finalidad, aunque sean de carácter civil.

Los fondos de inversión, las sociedades agrarias, las AIE (Agrupaciones de Interés Económico) y las ONGs también tienen que presentarlo.

Las entidades en régimen de atribución de rentas no tienen que presentar el Modelo 200, pues no tributan por el Impuesto de Sociedades.

El modelo 200 no tiene una fecha de presentación fija. Todo dependerá del momento en que finalice el ejercicio económico. En concreto, la empresa tiene 25 días naturales después de transcurrir seis meses tras la finalización del periodo impositivo.

Imaginemos una empresa cuyo periodo impositivo acaba el 30 de junio. Si sumamos seis meses desde este momento, nos iríamos al 30 de diciembre. Y, a partir de aquí, sumaríamos 25 días naturales. Es decir, el plazo de presentación será del 31 de diciembre al 24 de enero.

Los ejercicios económicos son anuales. Lo que significa que en el ejemplo anterior, tendrá que presentar todos los años el modelo 200, como máximo, el 24 de enero.

Sí. En el caso de que la empresa necesite aplazar el pago de la deuda con Hacienda podrá dividirla en hasta doce meses, si la cantidad a pagar es menor a 30.000€. Si es mayor, será necesario presentar un aval, pero el plazo aumentará a 36 meses.

La empresa debe tener en cuenta el coste por este aplazamiento (3,75% sobre la cantidad total a aplazar, cuando no se entregue aval como garantía de pago).

La Agencia Tributaria dispone del Modelo 200 en formato PDF, que puedes descargar desde su página web oficial. Se trata de un documento de 69 páginas, en donde encontramos una primera parte de identificación de la empresa, sus socios, así como detalles de las participaciones de otras entidades o personas.

A partir de aquí, tendremos que introducir toda la contabilidad que determinará la base imponible sobre la que se aplicará el tipo de impositivo que corresponda. Teniendo en cuenta, además, las deducciones que afectan al resultado de la base imponible, o posibles bonificaciones.

En los casos en los que el resultado final sea favorable a la empresa, la Sociedad debe solicitar la devolución del exceso mediante el documento de ingreso o devolución. En él se indicará el número de cuenta en el que la empresa recibirá la cantidad correspondiente por transferencia bancaria.

Hacienda tiene que pagar a los seis meses de haber finalizado el plazo de presentación del Impuesto de Sociedades.

{{banner-contabilidad-1}}

La presentación del Modelo 202 sólo es obligatoria para sociedades con una cifra de negocio superior a 6.010.121,04€. Sirve para ir adelantando el Impuesto de Sociedades que tendrá que abonarse a final de año, mediante el modelo 200.

El Modelo 202 se presenta:

En resumen, la Sociedad obligada a este modelo va abonando las partes que le correspondan en el Impuesto de Sociedades según su actividad hasta la fecha de presentación.

Por ejemplo, para calcular el primer pago se realiza un cierre parcial de ejercicio con los resultados del primer trimestre.

Si la empresa se retrasa, y decide ponerle remedio antes de recibir un requerimiento de la Administración, tendrá que abonar un recargo equivalente al número de meses de retraso.

Es decir, si la empresa se retrasa menos de un mes, tiene que afrontar un recargo del 1%. Si se retrasa de uno a dos meses un 2%. De dos a tres meses un 3%, y así sucesivamente.

A partir de los doce meses el recargo es del 15% y siempre habrá que añadir los intereses de demora que correspondan (actualmente, y según resolución publicada en el BOE, un 8%).

Si nos llega requerimiento de Hacienda por no haberlo presentado las multas serán: