Los seguros sociales son el conjunto de pagos que se realizan mensualmente a la Seguridad Social tanto los propietarios de las empresas como los trabajadores y empleados, explica InfoAutonomos. Asimismo, según lo establecido en el artículo 147 de la Ley General de la Seguridad Social, los seguros sociales se definen como la retribución mensual en bruto que recibe un trabajador por parte de la empresa.

En primer lugar, tenemos que tener en cuenta que las cotizaciones a la Seguridad Social son soportadas en parte por el empresario y en parte por el propio trabajador: La parte de la que se hace cargo la empresa se llama cuota empresarial y la parte que paga el trabajador es la cuota obrera, que se le descuenta de la propia nómina.

Pero, ¿cómo se contabiliza el pago de los seguros sociales?

{{banner-contabilidad-1}}

La cuenta que contabiliza los sueldos y salarios se conoce como cuenta 640. En esta cuenta de gasto se incluye el importe bruto de las nóminas, los complementos por incapacidad temporal, las prestaciones por incapacidad temporal a cargo de la empresa, las indemnizaciones (estas también pueden contabilizarse específicamente a la cuenta 641, Indemnizaciones).

Estas contribuciones no sólo forman parte de las obligaciones legales de las empresas, sino que también representan uno de los principales gastos que repercuten en la estructura de costos. Generalmente, los aportes a la Seguridad Social se dividen en dos categorías: los aportes patronales y los aportes laborales. Los aportes patronales son aquellos que la empresa realiza en nombre de sus empleados, mientras que los aportes laborales son los que los empleados realizan en su propio nombre, explica Jobatus.

En cuanto al responsable de pagar el abono a la Seguridad Social, Guerra Rodríguez específica esta cuestión: “Siempre es el empresario el responsable del pago de los seguros sociales, tanto de la cotización propia de la empresa (cuota empresarial), como de la parte de sus trabajadores (cuota obrera)”.

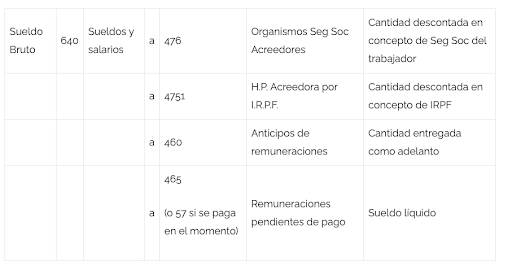

A la hora de hacer el pago habría que contabilizarlo del siguiente modo, explica AyudaPymes:

La cuota de autónomos se contabiliza como un gasto, ya que no se dispone de una factura relativa a su pago. Respecto al tipo de gasto a asignar, debe contabilizarse contra la cuenta 642, Seguridad Social, a cargo de la empresa, puesto que este gasto hace referencia también a la Seguridad Social del titular. Se debe realizar un asiento mensual por cada cuota.

“En el caso de los trabajadores autónomos, es importante contabilizar correctamente el pago de sus seguros sociales, para así poder realizar correctamente las liquidaciones trimestrales”, matiza el administrador de 360 Global Asesores, S.L., Luis Antonio Guerra Rodríguez.

Cuando se suspende la totalidad de la jornada, no existe un devengo salarial, por lo tanto, no vamos a tener la cuenta 640, ni cuota obrera. Sí que vamos a tener siempre la cuota patronal, por lo que sí vamos a tener la cuenta 642. El importe de la cuota patronal es la que se subvenciona, es la parte que está exonerada. Esto da lugar a que registremos una subvención, una cuenta 740.

En estas cuentas 740, Subvenciones, donaciones y legados a la explotación, se registran aquellas recibidas de las Administraciones Públicas, empresas o particulares, con el objetivo, generalmente, de asegurar una rentabilidad mínima o compensar déficit de explotación del ejercicio o de ejercicios previos, explica Finanzas Contabilidad.

Cuando tenemos una reducción de jornada, por la parte de la jornada que no está afectada por ERTE se contabiliza la cuenta 640 y su correspondiente cuota obrera. La cuota empresarial se contabiliza por su totalidad y la parte que está exonerada se contabiliza en la cuenta 740.

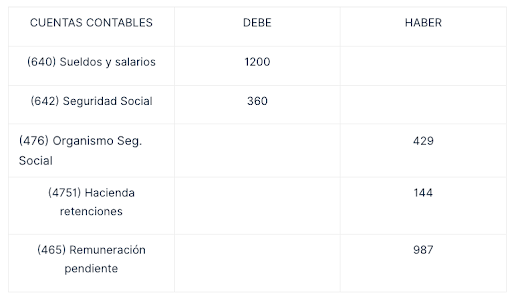

El especialista en gestión de seguros sociales explica de manera detallada este proceso: “La cuota empresarial se contabiliza como un gasto de la empresa, en concreto un gasto de personal y por este motivo hay que registrarlo en la contabilidad, concretamente el Plan General Contable establece la cuenta 642, Seguridad Social a cargo de la empresa, para contabilizarlo”.

“Para realizar el asiento contable, tenemos que registrar el gasto total, que supone la nómina a la empresa, aunque se reflejarán por separado, la cuota empresarial en la cuenta 642, Seguridad Social a cargo de la empresa, y, por otro lado, la retribución bruta de la nómina en la cuenta 640, Sueldos y Salarios, en la que ya está incluida la cuota obrera”, continúa especificando.

Guerra Rodríguez detalla que para poder cuadrar el asiento, hay que computar la deuda que se crea contra la Seguridad Social, siendo la suma de las dos cuotas (empresarial+brera). “En este caso el Plan General Contable establece una cuenta concreta para esta cuantía y es la 476. Organismos de la Seguridad Social, acreedores”, matiza el experto.

Todas las obligaciones relacionadas con los Seguros Sociales, por un lado están reguladas en la Ley General de la Seguridad Social aprobada en el Real Decreto Legislativo 8/2015, de 30 de octubre y subsidiariamente tanto en la Ley General Tributaria 58/2003, de 17 diciembre, como el Código de Comercio.

Principalmente, la mala contabilización, la falta de contabilización, la falta del pago o incluso el retraso en la presentación y/o del pago conlleva sanciones económicas y recargos que, dependiendo del importe, podría constituir delito.

Según lo establecido en el artículo 30 de la Ley General de la Seguridad Social y el artículo 10 del Reglamento General de Recaudación de la Seguridad Social, aprobado por Real Decreto 1415/2004 de 11 de junio, los recargos a aplicar por falta de ingreso en plazo reglamentario de los distintos recursos, en modo resumido serían los siguientes:

a) Cuando los sujetos responsables del pago hubieran cumplido dentro de plazo las obligaciones establecidas en los apartados 1 y 2 del artículo 29:

b) Cuando los sujetos responsables del pago no hubieran cumplido dentro de plazo las obligaciones establecidas en los apartados 1 y 2 del artículo 29:

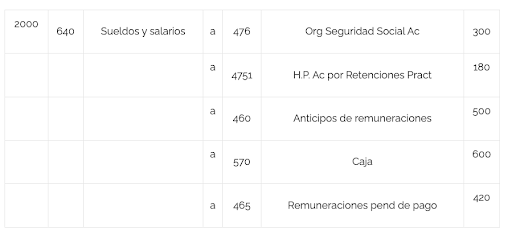

Después de explicar la parte teórica de la contabilización de los seguros sociales, posiblemente te gustará visualizarlo con un ejemplo. A continuación, te explicamos paso a paso cómo contabilizar seguros sociales a través de una nómina, según Contabilidade.

El asiento contable de la nómina tiene la siguiente estructura:

Los datos del sueldo del trabajador del mes corriente son los siguientes:

Teniendo en cuenta la estructura expuesta anteriormente, el asiento a realizar para contabilizar esta nómina será el siguiente: