¿Eres autónomo o empresa con trabajadores? Si este trimestre te toca presentar el modelo 111, te guiamos paso a paso para rellenarlo correctamente y evitar sanciones.

Para autónomos y empresas con trabajadores, cada trimestre trae consigo una pregunta recurrente: ¿estamos obligados a presentar el modelo 111? Identificar correctamente esta obligación es clave, ya que un error puede derivar en sanciones de Hacienda y complicaciones innecesarias con la Agencia Tributaria.

Si tienes dudas sobre tu situación o el proceso te parece engorroso, este artículo es para ti. Hemos creado una guía definitiva donde aclaramos, de una vez por todas, los perfiles con esta obligación. Además, te llevamos de la mano a través de un proceso paso a paso para rellenar el modelo 111 sin complicaciones, asegurando que cumplas con la normativa de la forma más sencilla y eficiente.

Ten presente que habrá otros modelos trimestrales que presentar si eres autónomo, recuerda mantenerte actualizado para cumplir con la normativa.

{{banner-contabilidad-1}}

El modelo 111 es una autoliquidación trimestral mediante la que las empresas y los autónomos declaran las retenciones practicadas durante el trimestre a trabajadores, profesionales o empresarios.

Es decir, se trata de un modelo informativo mediante el cual notificas a la Agencia Tributaria de las retenciones de IRPF que has aplicado en facturas o nóminas de trabajadores.

El objetivo del modelo 111 es que la Agencia Tributaria tenga en cuenta el IRPF retenido (es decir, pagado a cuenta) en la declaración anual del perceptor. Se trata de un documento clave para mantener la regularidad fiscal de cualquier empresa y evitar sanciones por no declarar correctamente las retenciones practicadas, que no son beneficios de la empresa, sino dinero que “recauda” para Hacienda.

Aprende cómo contabilizar correctamente el modelo 111 en este artículo.

Antes de empezar a rellenar el modelo, es necesario que recopiles todas las facturas de profesionales que hayas recibido con retención y las nóminas de tus trabajadores.

Esto lo encontrarás fácilmente en tu programa de facturación online si usas uno. Si no, te recomendamos que eches un vistazo a Holded, que te ayudará a tener todas las facturas y gastos organizados y, además, te rellenará el modelo 111 y todos los demás de forma automática.

Una vez que tengas toda la información, podemos comenzar a cumplimentar el modelo. Vamos a ir apartado por apartado.

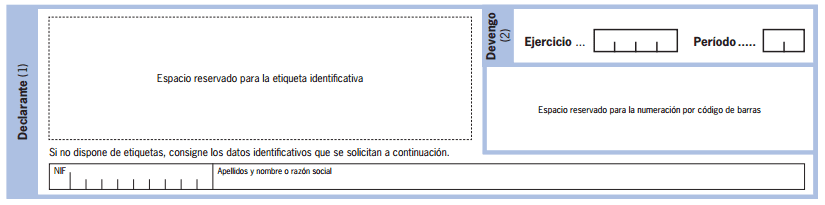

En el apartado Declarante, puedes colocar una etiqueta identificativa si tienes o completar los campos con tus datos fiscales (NIF, apellidos y nombre o razón social).

En la sección Devengo, deberás indicar el año del ejercicio y el periodo, el trimestre o el mes al que corresponda la liquidación:

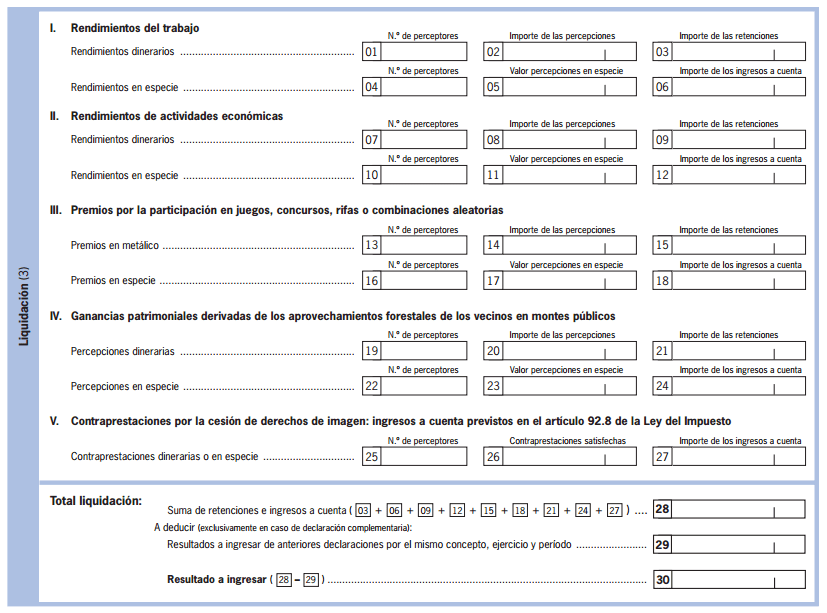

Aquí es donde deberemos declarar las retenciones aplicadas, que se dividen en cinco subapartados:

1. Rendimientos del trabajo

Aquí se deben consignar los sueldos y salarios, ya sean dinerarios o en especies.

Artículo relacionado: Salario bruto y salario neto, ¿en qué se diferencian?

2. Rendimiento de actividades económicas

Este subapartado está reservado a las retenciones a cuenta de IRPF de los servicios profesionales prestados durante el periodo de la liquidación.

3. Premios por la participación en juegos, concursos, rifas o combinaciones aleatorias.

Funciona exactamente igual que los dos apartados anteriores, pero en este caso hace referencia a los premios que hayas entregado sujetos a retención. Las casillas 13, 14 y 15 están reservadas para los premios en metálico y las casillas 16, 17 y 18, para los premios en especie.

4. Ganancias patrimoniales derivadas de los aprovechamientos forestales de los vecinos en montes públicos.

Exactamente igual, en referencia a gastos derivados de los aprovechamientos forestales de los vecinos en montes públicos y que representen ganancias patrimoniales para los preceptores. También se distinguen las casillas 19, 20 y 21 para percepciones dinerarios y las casillas 22, 23 y 24 para percepciones en especie.

5. Contraprestaciones por la cesión de derechos de imagen.

Aquí consignaremos los ingresos recibidos por la cesión de derechos de imagen (como le ocurre a actores, modelos, futbolistas y otras profesiones igual de célebres).

Total liquidación

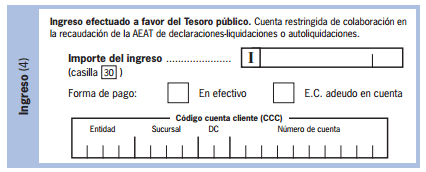

Si el importe de la casilla 30 es positivo, esa es la cantidad que deberás ingresar a la Agencia Tributaria.

Introduce el importe de la casilla 30 en el apartado dedicado para ello y señala con una X la forma de pago: en efectivo o adeudo en cuenta, en cuyo caso deberás introducir tu número de cuenta.

Si el importe de la casilla 30 es negativo, indícalo con una X y deja en blanco el apartado anterior.

Esto ocurre en casos excepcionales y no significa que Hacienda te vaya a devolver nada, simplemente que tú tampoco debes abonar nada.

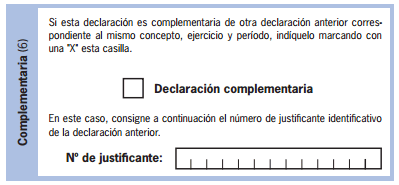

Marca con una X la casilla. Y a continuación indica el número de justificante de la declaración que quieres corregir si estás haciendo una declaración complementaria.

Simplemente tienes que firmar y hacer constar el lugar y la fecha de la firma.

¡Ya tienes el modelo 111 cumplimentado!Te recordamos que puedes ahorrarte todo este proceso si te abres una cuenta en Holded, el programa de facturación que rellena los modelos tributarios de forma automática. ¡Es gratis!

Está obligados a presentar este modelo las empresas y autónomos que hayan retenido IRPF en:

Igual que muchos otros modelos tributarios, el modelo 111 se presenta dentro de los 20 días posteriores al final de cada trimestre:

Siempre que el día 20 coincida con sábado, domingo o festivo, el plazo se ampliará hasta el siguiente día hábil.

Aquellos que estén obligados a presentar autoliquidaciones mensuales (grandes empresas y administraciones públicas) deberán presentarla en los 20 primeros días naturales de cada mes, incluido el mes de julio.

Por último, deberás tener en cuenta el modelo 190, que es la versión anual del 111. Este se presenta entre los días 1 y 20 del mes de enero y deberá cuadrar con las cuatro declaraciones trimestrales que hiciste del modelo 111.

Tienes dos formas de presentar el modelo 111 ante la Agencia Tributaria:

Presentar el modelo 111 fuera de plazo puede conllevar consecuencias económicas para el autónomo o la empresa, incluso si el resultado de la declaración es cero. El importe de la sanción depende de varios factores, como si has presentado el modelo de forma voluntaria o si ha sido Hacienda quien ha detectado el incumplimiento y si existe o no perjuicio económico para la Administración.

Si has cometido un error al presentar el modelo 111, ya sea porque declaraste una cantidad incorrecta, omitiste datos o incluiste retenciones que no correspondían, no te preocupes, es posible rectificarlo, siempre que lo hagas correctamente.

Puedes corregir el modelo siempre que te des cuenta del error, tanto si has ingresado de más como si has declarado menos. La forma de proceder dependerá del tipo de error y si el modelo fue presentado dentro o fuera de plazo.

Además del modelo 111, los modelos 110 y 190 también están relacionados con la declaración de retenciones del IRPF a trabajadores y profesionales, pero cada uno cumple una función específica y tiene su propio contexto.

El modelo 110 era el modelo anterior que usaban autónomos y empresas para declarar retenciones de IRPF. En 2011 fue sustituido por el modelo 111, por lo que ya no se utiliza.

Por su parte, el modelo 190 es un resumen anual informativo de todas las retenciones del año que se presentaron a través del modelo 111. Incluye los datos de cada trabajador o profesional y el total retenido y se presenta en enero del año siguiente al ejercicio que declara.

Además del modelo 111, el sistema del IRPF se completa con otras declaraciones periódicas que son esenciales para autónomos, empresarios y arrendadores. Conocer su finalidad y obligatoriedad es clave para una correcta gestión fiscal y evitar sanciones.