Todo lo que necesitas saber sobre el Modelo 035. Descubre si te afecta y qué tienes que hacer para no caer en irregularidades con Hacienda.

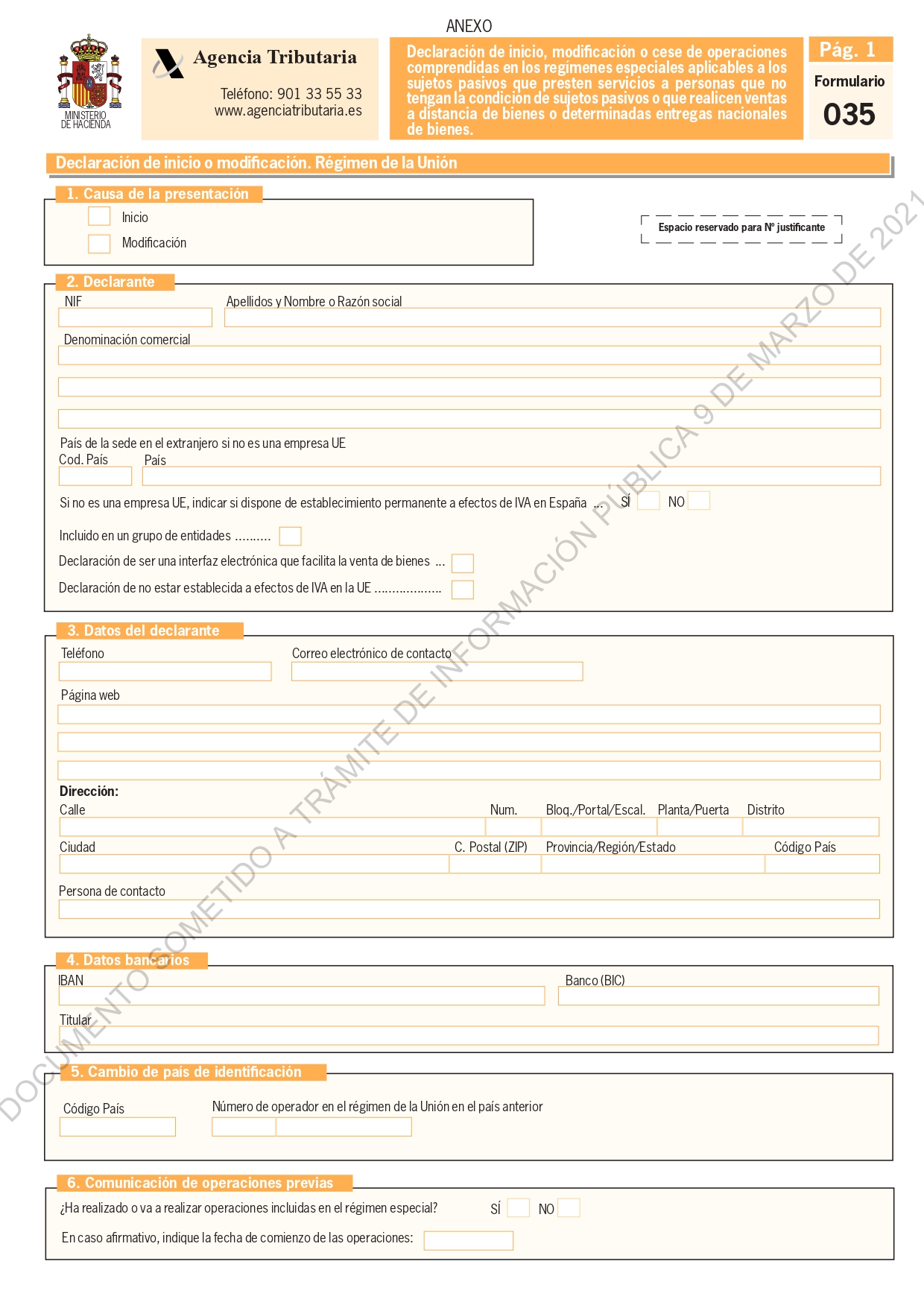

El modelo 035 es un formulario de la Agencia Tributaria para darse de alta, baja o modificar datos en tres recientes regímenes especiales creados por un cambio normativo. En concreto, se trata de una modificación sobre cómo tributar el IVA en ventas online a particulares de otros países de la Unión Europea.

Antes de echarnos a temblar –¿estaremos cometiendo alguna irregularidad en el IVA?–, es importante determinar quién tiene realmente que utilizar el modelo 035 y qué es lo que ha cambiado exactamente.

{{banner-facturacion-1}}

Desde el 1 de julio de 2021, las empresas o profesionales que vendan online a particulares de otro Estado miembro de la Unión Europea tienen que pagar el IVA conforme a las reglas del país de destino.

Este cambio normativo lleva a la Agencia Tributaria a crear el modelo 035, para que dichas empresas y profesionales paguen impuestos según esta nueva regla.

Vamos a darte ahora las dos grandes claves para entender si tienes o no que presentar el modelo 035:

1. Si eres un autónomo o empresa que vende a otras empresas con NIF IVA europeo tienes que seguir haciendo tus facturas y presentaciones de IVA como lo venías haciendo. El modelo 035 sólo afecta a ventas a particulares, o bien si se trata de empresas que no estén dadas de alta en el VAT (es decir, si no tienen NIF IVA europeo).

Puedes saber si una empresa está dada de alta en el VAT en esta página oficial de la Unión Europea. Otra forma de saberlo es que las empresas dadas de alta llevan delante del NIF las siglas del país. En mi caso, ES BXXXXXXXX. Si vendes a empresas, y están dadas de alta correctamente en el VAT europeo no tienes que utilizar el modelo 035 para tributar el IVA.

2. Hay una segunda condición. Si vendes a particulares, el valor de las transacciones mensuales tiene que ser superior a los 10.000 €. Si está por debajo tampoco tienes que utilizar el modelo 035.

Ten en cuenta que este límite no es por país. Es decir, si vendes 5.000 € en un destino a particulares, y 6.000 € en otro, sí estarás obligado a tributar el IVA en cada país de destino (y tendrás que usar el modelo 035).

El objetivo es evitar que una empresa tenga que darse de alta en todos los países en donde comercialice sus bienes o servicios. Con este formulario, únicamente te das de alta en tu país de origen y presentas una única declaración de IVA.

De lo contrario, habría que presentar una Declaración en cada país donde operes, lo que complicaría cumplir con este trámite.

Ahora que ya sabes si te afecta o no, vamos con la segunda gran cuestión. Cuando nos vayamos a dar de alta –porque cumplamos los requisitos anteriores– nos encontraremos con tres regímenes en el que hacerlo. Los temblores y dudas llegan de nuevo: ¿cuál debo elegir de los tres existentes?

La mayoría de las empresas o profesionales con sede en España y ventas a consumidor final de otros países irán a parar al Régimen de la Unión. A continuación explicamos todas las condiciones para cada Régimen.

SituaciónActividadRégimenSi eres una empresa que no está establecida en la UE y…… y vendes bienes y servicios a consumidores de la UERégimen Exterior de la UniónSi estás en la UE o si tienes sede dentro y fuera de la UE y…… vendes a otros consumidores de la UE

o tienes ventas intracomunitarias de bienesRégimen de la UniónSi tienes sede dentro y / o fuera de la UE…… y vendes a distancia bienes importados (de fuera de la UE) cuyo valor es inferior a 150 €Régimen de importación

En consecuencia, si eres una empresa o autónomo con sede en España que vende más de 10.000 € a particulares de otros Estados miembros de la UE tendrás que usar el modelo 035 para darte de alta en el Régimen de la Unión.

No es la única obligación. A partir del alta, tienes que presentar autoliquidaciones trimestrales de IVA, incluso aunque en uno de los periodos no hayas realizado el tipo de operación que te llevó a darte de alta en este Régimen.

Otra obligación importante es llevar un registro de las operaciones que cumplan las condiciones descritas. Y conservarlo durante un periodo de diez años, por si lo reclama en algún momento, bien el país de origen –España–, bien el país donde se encuentran los clientes a los que facturas.

Lo primero que tienes que hacer es señalar en el formulario 035 cuál es el motivo de la gestión:

También tienes que facilitar tu NIF en España.

Si el motivo de presentar el modelo 035 es el alta en este nuevo régimen debes facilitar todos estos datos:

El alta mediante este modelo puede realizarse en la sede electrónica de la Agencia Tributaria. Toda esta información debes facilitarla paso a paso en las diferentes pantallas que te aparecerán en el anterior enlace, previa identificación mediante certificado electrónico.

En el caso de que se trate de una modificación, aparecerán los datos dados de alta que hubieras facilitado, para que los modifiques según sea el caso.

Si se trata de una baja el formulario es aún más sencillo, debiendo informar únicamente de:

También puedes acceder al formulario 035 en PDF. Aquí tienes toda la información comentada, con mayor detalle, e incluye tanto las hojas necesarias para darse de alta o modificar datos como las de baja.

El modelo 035 hay que presentarlo en el momento en el que se den los hechos que dieran lugar al alta. En el caso de que se trate de una modificación de los datos, el plazo máximo es el décimo día al mes siguiente en el que haya tenido lugar el cambio.

Es decir, si he cambiado la dirección fiscal de mi negocio el 5 de junio, deberé informar de ello, como máximo, el 10 de julio.

Si se trata de una declaración de baja, debo presentar el formulario a Hacienda, al menos, quince días antes del trimestre natural anterior al que cesa la actividad.

Es decir, si dejaré de operar el 5 de julio, tendré que informar de ello, como máximo, el 15 de junio. El trimestre natural anterior al 5 de julio sería el 30 de junio. Y como debe ser 15 días antes, la fecha sería el mencionado 15 de junio.

Es probable que la empresa o autónomo que realice operaciones en otros Estados miembros de la Unión tenga, al mismo tiempo, ventas en España. ¿Qué ocurre con estas otras ventas ‘habituales’?

En estos casos, la propia sede de la Agencia Tributaria insta a declararlas en el Régimen General habitual de IVA.

Es decir, si una empresa española vende además a consumidor final en España, estas otras operaciones deben ser declararlas como ha venido haciendo hasta ahora.