Guía fiscal de 2025: descubre la lista completa de impuestos, plazos y consejos para organizarte y no saltarte ninguno (ahórrate sustos con Hacienda).

Si acabas de darte de alta como autónomo y no tienes muy claro cuáles van a ser tus obligaciones fiscales, te hemos preparado un artículo con todo lo que necesitas saber sobre los modelos más comunes para emprendedores como tú.

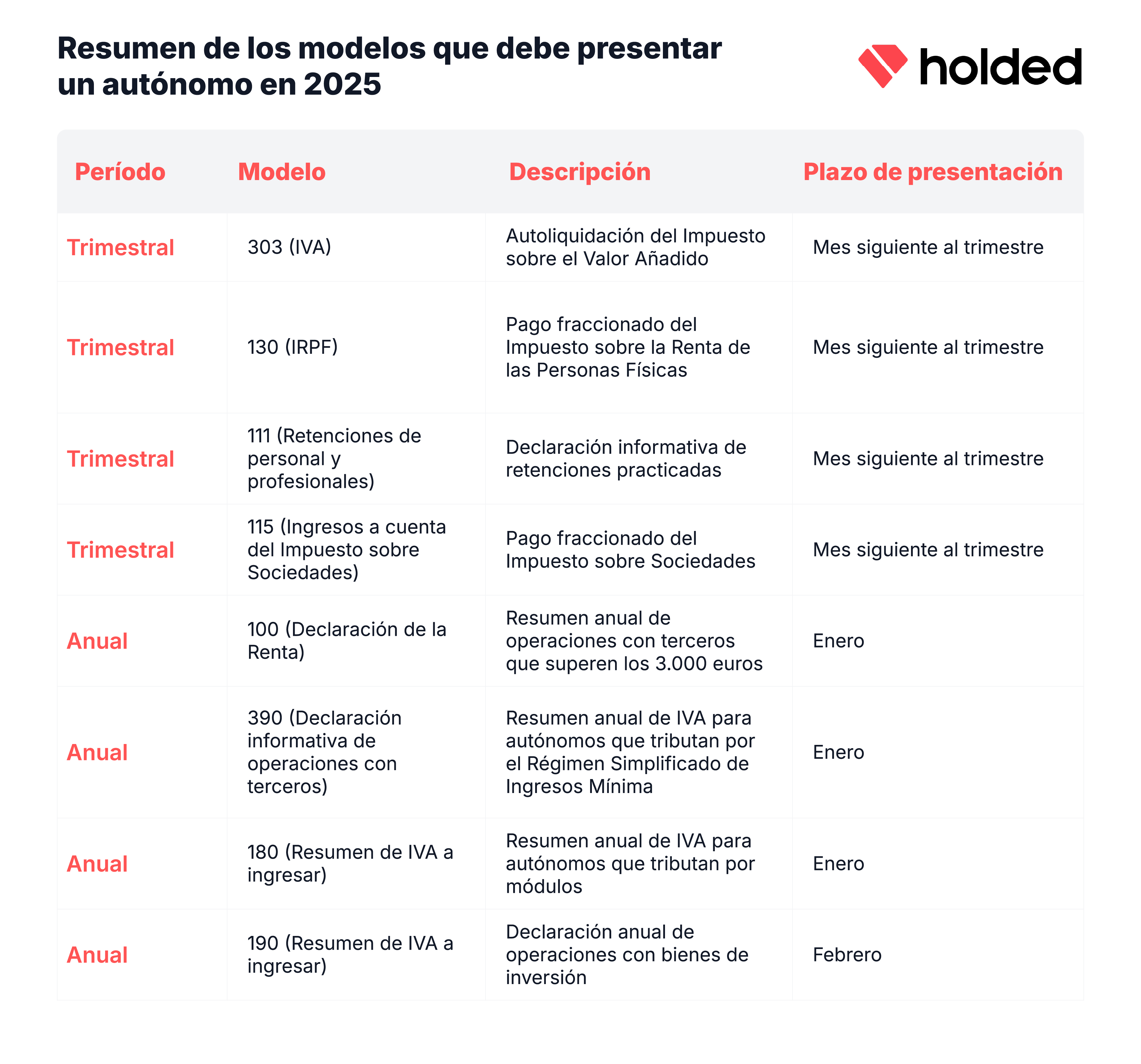

Tu actividad profesional estará sujeta al pago de unos impuestos que deberás liquidar desde tu primer trimestre como autónomo. Existen unos modelos que son generales para todos los autónomos y otros que deberás presentar en función de la actividad a la que te dediques.

Recuerda que la Agencia Tributaria obliga a presentar los modelos de forma telemática a través de la Sede Electrónica. Necesitarás disponer de un certificado electrónico, DNI electrónico o una Clave PIN que te permitirá acceder de manera temporal.

{{banner-autonomos-1}}

Son varios los modelos que un trabajador por cuenta propia en régimen de autónomo debe presentar.

Por un lado, de manera trimestral, se deben presentar principalmente:

Hay muchas más gestiones y modelos a presentar en determinados supuestos. Todo depende del tipo de actividad que realice el autónomo.

Entre los modelos que tiene que presentar un autónomo en 2025 es importante destacar las llamadas declaraciones informativas, que son aquellas que se generan, como su propio nombre indica, con el fin exclusivo de ofrecer datos a la administración, pero no conllevan ningún pago. Un ejemplo claro de ello es el modelo 390, en el que profundizamos más adelante.

Por su parte, las autoliquidaciones son todo lo contrario: modelos que se presentan para, además de informar, liquidar un impuesto requerido por Hacienda o la Agencia Tributaria. En este grupo se encuentran todos los modelos destinados al cobro de impuestos como el IVA o el IRPF en el caso de autónomos -también se incluiría el Impuesto sobre Sociedades para las empresas-.

Aparte de los modelos comentados, veamos los específicos que se deben presentar para darse de alta de autónomo.

También sirven para darse de baja en el Censo de Empresarios, Profesionales y Retenedores de la Agencia Tributaria española. Además, se pueden presentar para modificar datos personales o fiscales, entre otros ajustes.

Es el modelo general y se puede utilizar por cualquier persona física o jurídica, independientemente de su actividad económica. Anteriormente co-existía con el modelo 037, que era únicamente para autónomos, pero desde febrero de 2025 se han unificado ambos en el modelo 036, que ya servía para empresas y autónomos y permite realizar más trámites.

Aparte de darse de alta o baja en la AEAT, el autónomo debe realizar este trámite en la Seguridad Social con el modelo TA.0521, el documento con el que se gestiona el alta o baja en el RETA (Régimen Especial de Trabajadores Autónomos). Se debe presentar en la Dirección Provincial de la Tesorería General de la Seguridad Social o en la Sede Electrónica de la SS.

Si hay algo que lleva a los autónomos de cabeza es la presentación de la declaración trimestral, en la que debes informar a Hacienda acerca del IVA, el IRPF, las retenciones practicadas o las operaciones intracomunitarias realizadas en el último periodo.

El modelo 303 es el que utilizarás para realizar la autoliquidación del IVA. Debes informar a Hacienda de toda tu actividad durante el trimestre en cuestión y calcular la diferencia entre el IVA repercutido, el que cobras a nuestros clientes, y el soportado, el que pagas al hacer compras para tu negocio.

Este modelo aplica a todos los autónomos, excepto a aquellos que coticen en el Régimen Simplificado de IVA y los que coticen en el Régimen de Recargo de Equivalencia. En el primer caso, hay que presentar los modelos 310 y 311 y en el segundo no estarás obligado a presentar ningún modelo de IVA.

Además, si tu actividad está incluida en el artículo 20 de la Ley del IVA, también estarás exento de presentar el modelo 303 o cualquiera de sus sustitutos. Este trámite se suele realizar cada trimestre, pero tienes la opción de hacerlo cada mes. En nuestro artículo “¿Cómo solicitar la devolución mensual del IVA?”, te explicamos cómo hacerlo.

La autoliquidación del IRPF se realiza a través del modelo 130. Se utiliza para pagar de forma fraccionada el impuesto en caso de que estés considerado profesional en régimen de estimación directa, tanto en la modalidad normal como en la simplificada.

Ten en cuenta que no deberás presentar el modelo 130 si has retenido, al menos, el 70% de tus ingresos. Si a cada factura que emitas le aplicas la retención que corresponda, no tendrás que presentarlo.

Este es el modelo que tendrás que presentar para la autoliquidación del IRPF si tributas por módulos.

En este artículo te explicamos cuáles son los regímenes de estimación del IRPF para los autónomos.

El modelo 111 es el que utilizarás para declarar las retenciones que has practicado durante el trimestre a trabajadores, profesionales y empresarios. Como autónomos, deberás presentar este modelo si subcontratas servicios profesionales, tengas trabajadores con nómina u otros gastos con retención.

El modelo 115 es una autoliquidación mediante la cual se declaran las retenciones practicadas por alquileres. Todas las empresas, autónomos o profesionales que tengan alquilado un local para el desarrollo de su negocio están obligados a presentarlo.

Otro de los modelos que los autónomos deben presentar es el modelo 349, sobre operaciones intracomunitarias. En este documento se deben incluir todas las compras o ventas de bienes o servicios que el autónomo ha realizado en países miembros de la UE.

Además de las declaraciones parciales, que como ya hemos visto se presentan cada tres meses, a la finalización del ejercicio fiscal es necesario presentar liquidaciones definitivas de cada uno de los tributos.

Con un mero carácter informativo, el modelo 390 consiste en hacer un resumen anual de las declaraciones trimestrales de IVA presentadas a través del modelo 303. Es obligatorio para todos aquellos autónomos que han declarado IVA en algún momento del año.

El modelo 190 es el documento anual que deberemos presentar si hemos presentado el modelo 111 en algún trimestre. Tiene un carácter informativo y recapitulativo. Echa un vistazo a nuestro post “Modelo 190: qué tener en cuenta” para asegurarte de que lo presentas correctamente.

Es la declaración de operaciones con terceros. También es meramente informativo, lo que implica que no supone pago o devolución alguna. A través del modelo 347 se informa a la Agencia Tributaria de las operaciones con clientes o proveedores en las que se hayan superado los 3.005,06 euros durante el ejercicio.

Es el Impuesto sobre la renta de las Personas Físicas que se realiza cada año. Este documento recopila los rendimientos anuales de las actividades económicas de un autónomo.

El modelo 180 es una declaración meramente informativa, pero obligatoria para aquellos autónomos que alquilan un espacio para el desempeño de su actividad profesional. Se presenta para informar a las administraciones públicas de las retenciones de IRPF a cuenta del pago del alquiler.

Además de los modelos habituales, existen casos concretos que requieren de liquidaciones específicas. Las vemos a continuación.

El régimen especial para trabajadores, profesionales, emprendedores e inversores desplazados a territorio español -popularmente conocida como Ley Beckham- también incluye a los autónomos que se encuentran en esta situación, cuya declaración de la renta se lleva a cabo mediante el modelo 151 y no mediante el 100, como es habitual.

El modelo 309 es una declaración poco habitual entre los autónomos a nivel general, ya que únicamente deben presentarlo quienes no están obligados a cumplimentar el modelo 303 trimestral y el modelo 390 anual, ambos para detallar el IVA. Por lo general, es frecuente entre comerciantes minoristas sujetos al recargo de equivalencia en inversiones del sujeto pasivo o adquisiciones de bienes intracomunitarias.

Por su parte, el modelo 210 también sirve para declarar la renta, pero en este caso hablamos en concreto del IRNR -Impuesto sobre la Renta de los No Residentes en España-. Como su propio nombre indica, va dirigido a contribuyentes de la Hacienda española que residen en el extranjero, también en el caso de los autónomos.

Seguro que en más de una ocasión has escuchado ese dicho que afirma que el desconocimiento de la ley no exime de su cumplimiento. Pues bien, esto es algo perfectamente aplicable en el caso de la presentación adecuada de los modelos de impuestos para autónomos.

Si trabajas por cuenta ajena, es imprescindible conocer cómo y en qué fechas se presenta cada modelo o, en su defecto, contar con asesoramiento profesional o con herramientas de contabilidad fiables, para estar al día, presentarlos correctamente y, por supuesto, evitar sanciones.

La administración pública impone sanciones ante el incumplimiento de las obligaciones fiscales, tanto a los autónomos como a cualquier otro tipo de profesional o empresario.

Estas sanciones varían en función del modelo que no se presente o que incluya errores y van desde multas económicas -más altas o más bajas dependiendo del incumplimiento- a penas de prisión en caso de cometer un delito de fraude.

Por lo general, en el caso de los autónomos hay grandes diferencias cuando el error se da en una declaración informativa o una liquidación de impuestos, aunque en ambos casos se sanciona.

Una vez que te hemos contado cuáles son los modelos para autónomos más comunes, es posible que estés pensando cómo vas a estar pendiente de todos tú solo: la buena noticia es que no tienes que hacerlo: Holded se encarga de todo por ti.

La herramienta está diseñada para limitar el tiempo que dedicas a ello (incluso rellena los modelos más habituales por ti, para que solo tengas que revisarlos antes de presentarlos) minimizando posibles errores. ¡Pruébala ahora!