Verifactu es un sistema impulsado por la AEAT para combatir el fraude fiscal. Conoce cuándo entra en vigor, a quién afecta y cómo funciona.

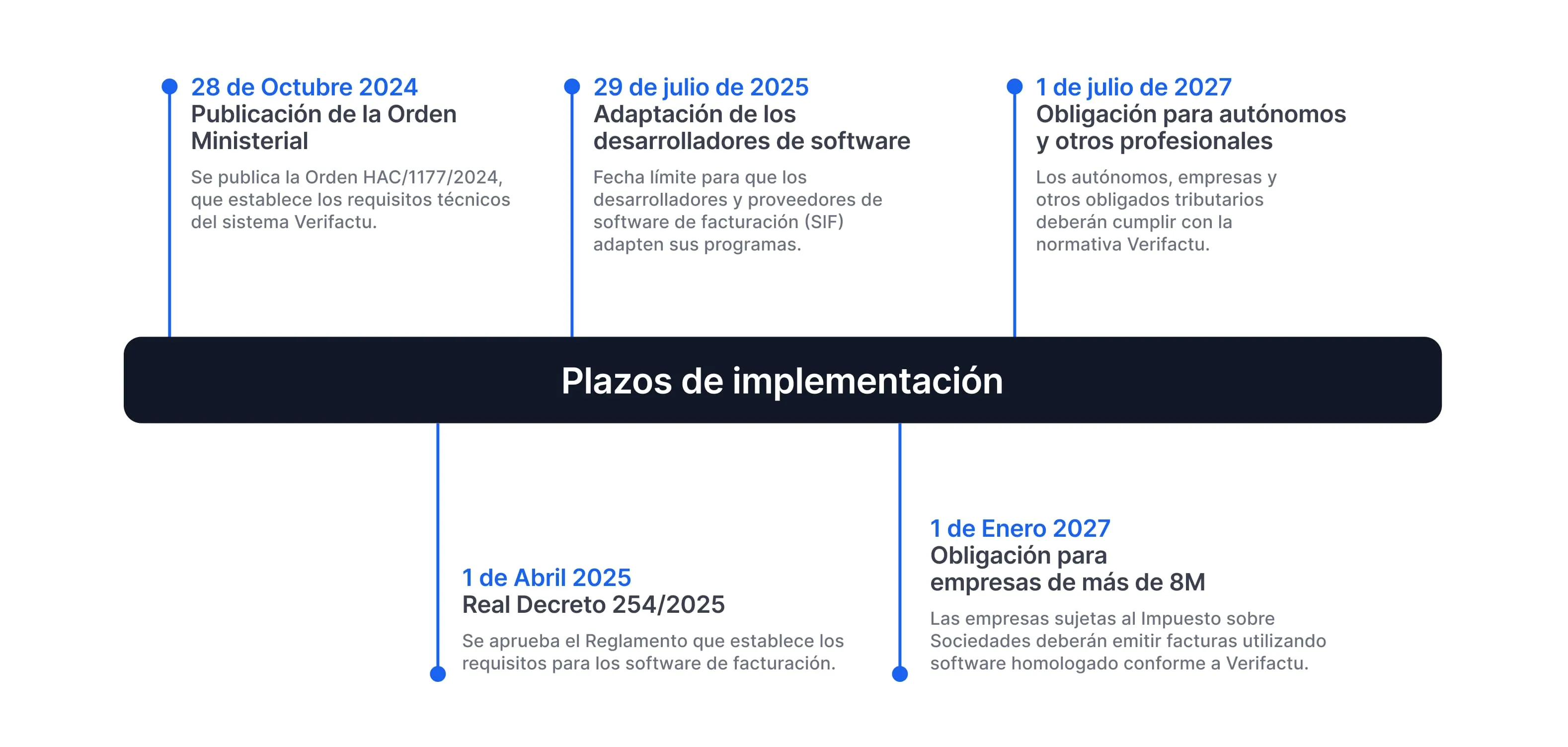

La fecha límite para los software es el 29 de julio de 2025.

El plazo para adaptar sus programas de facturación es hasta el 1 de enero de 2027.

El plazo límite se establece en el 1 de julio de 2027.

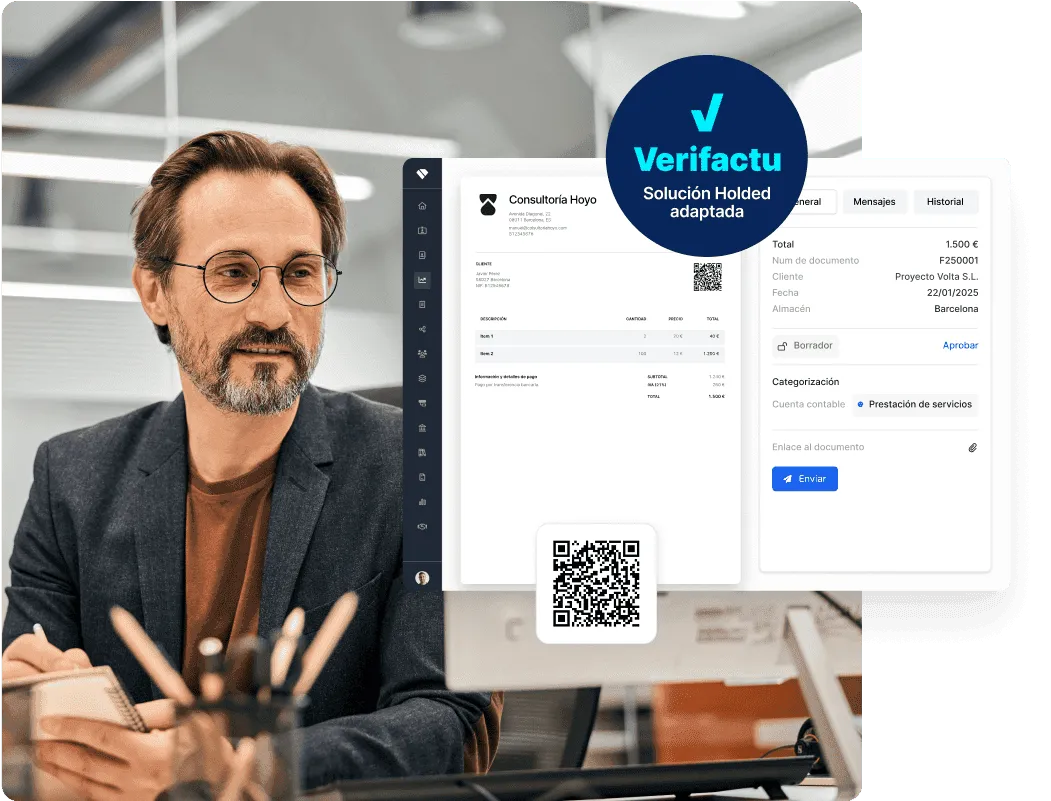

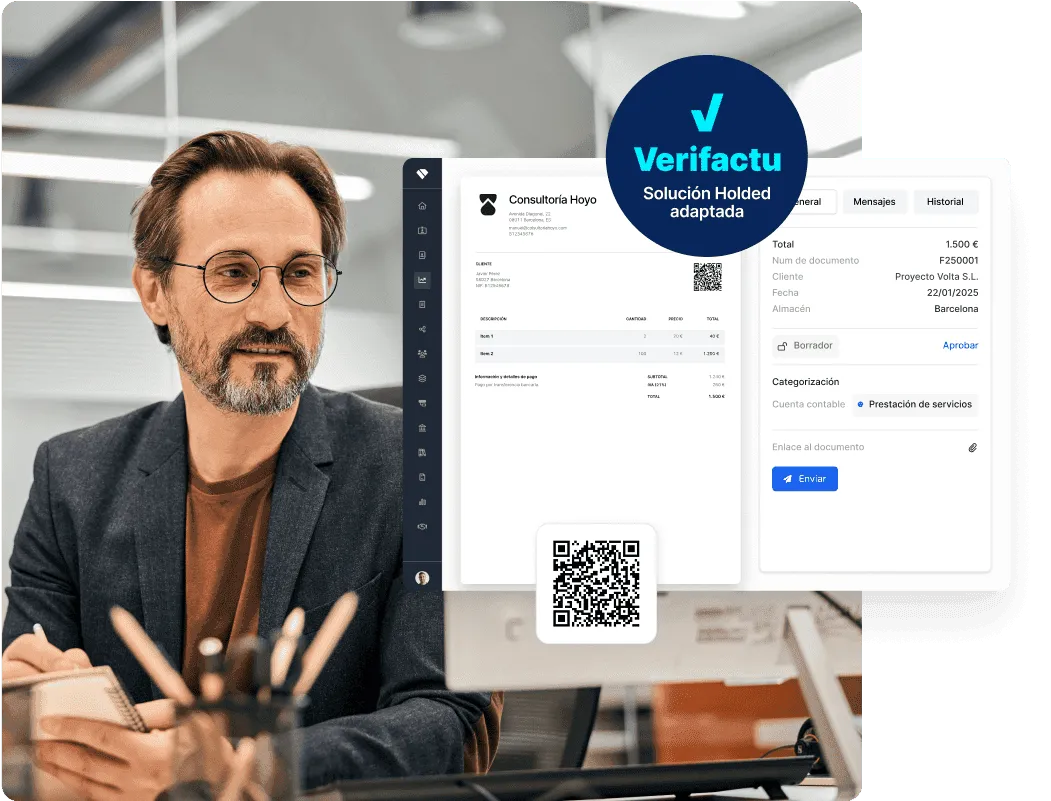

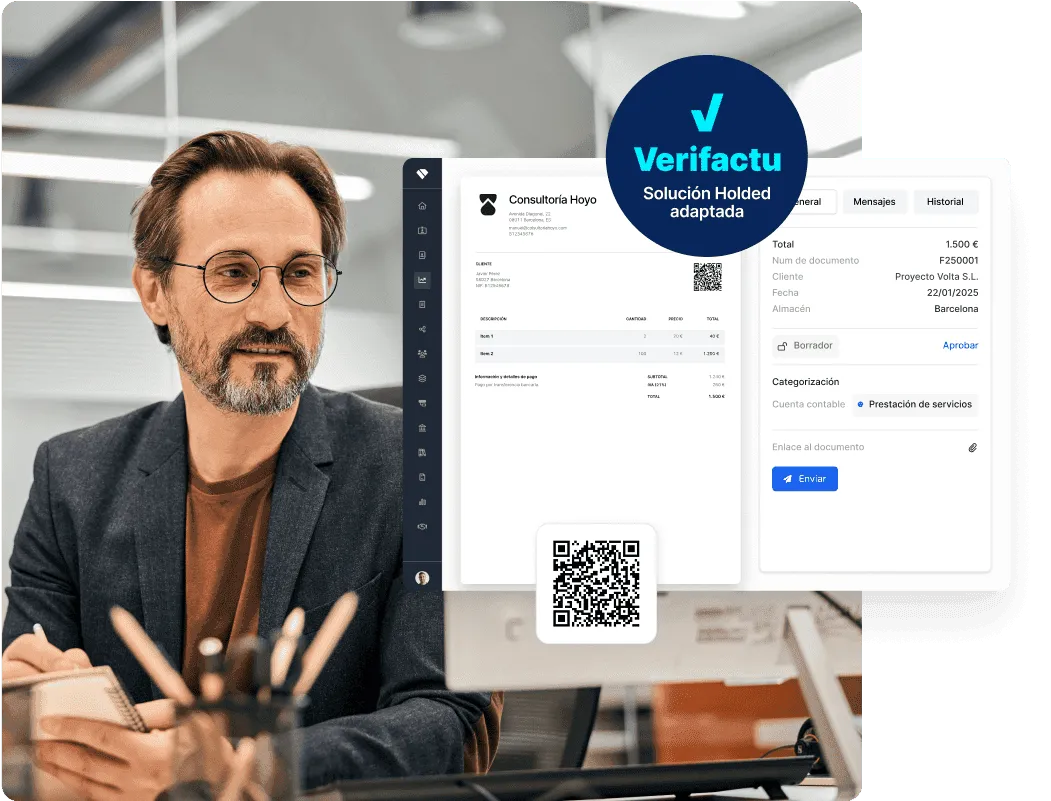

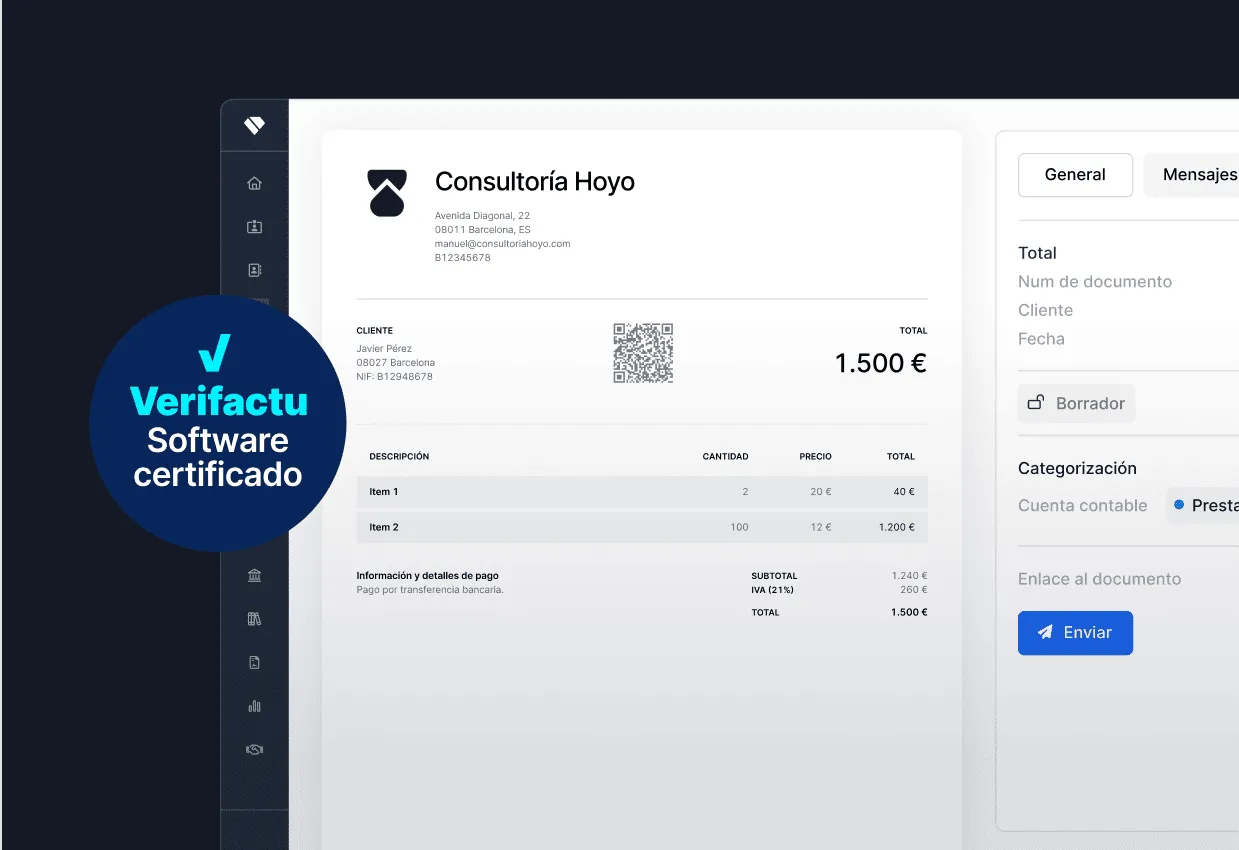

Los profesionales y empresan deben asegurarse de escoger un software de facturación que cumpla con los requisitos, como Holded.

La obligación se aplica a todos los que emitan facturas, independientemente del tamaño de la empresa o del volumen de facturación.

Los territorios forales (que tienen sus propios sistemas).

Las empresas acogidas al Suministro Inmediato de Información (SII).

Aquellos que no están obligados a emitir facturas.

Garantizar la integridad e inalterabilidad de los registros mediante huellas (hash) y firmas electrónicas. Genera de forma inmediata de un registro de facturación de alta por cada factura emitida que facilite la trazabilidad.

Asegurar la trazabilidad a través de una cadena de registros que permite rastrear cada factura. Encadena las facturas para facilitar la verificación y posibilita generar un registro de facturación de anulación con un contenido similar al del registro de alta, en el caso de que se emita una factura errónea.

Envío de la información a la AEAT de manera segura, correcta, automática, íntegra, continuada, consecutiva e instantánea. Garantiza la generación de registros de facturación exactos y auténticos.

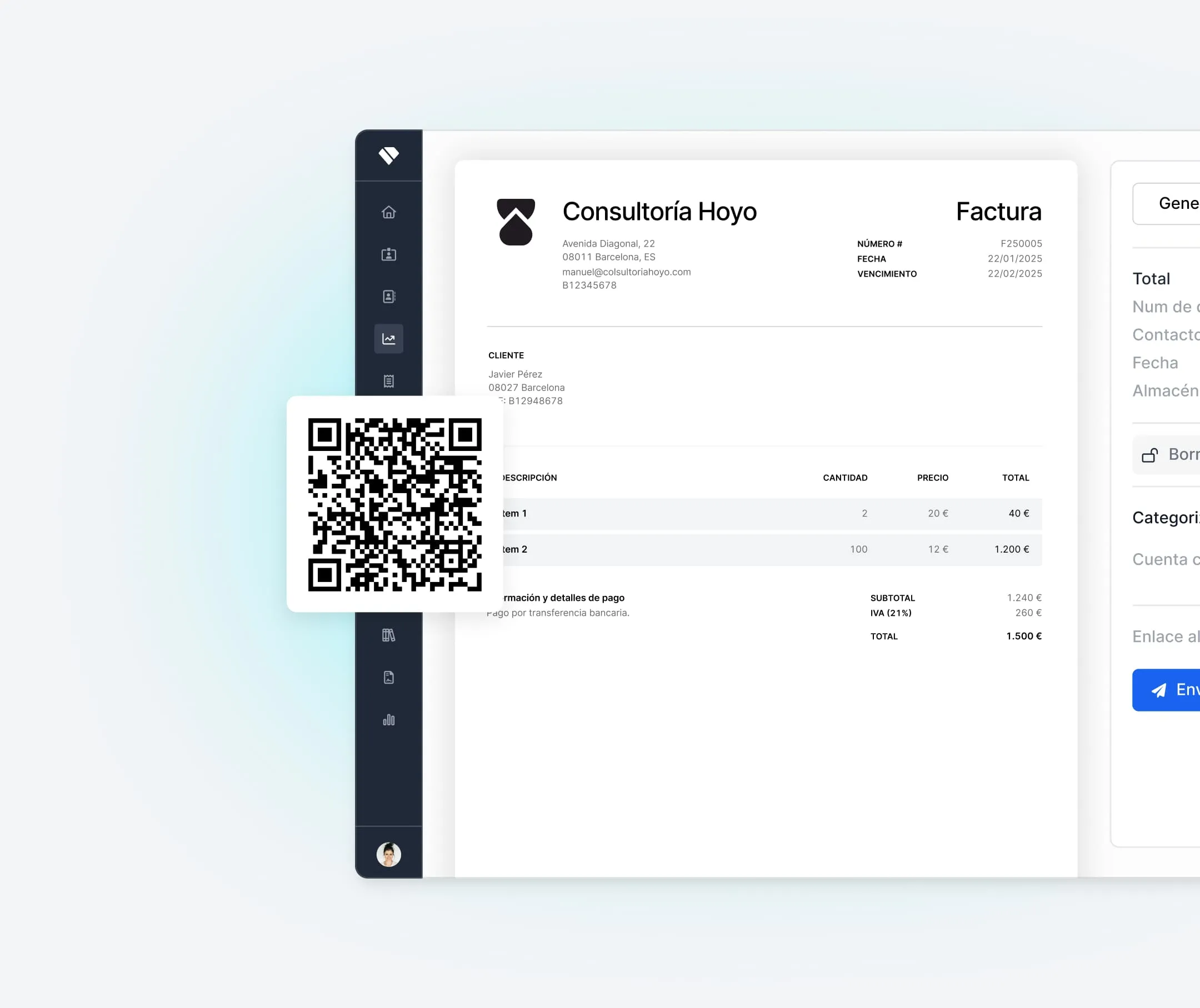

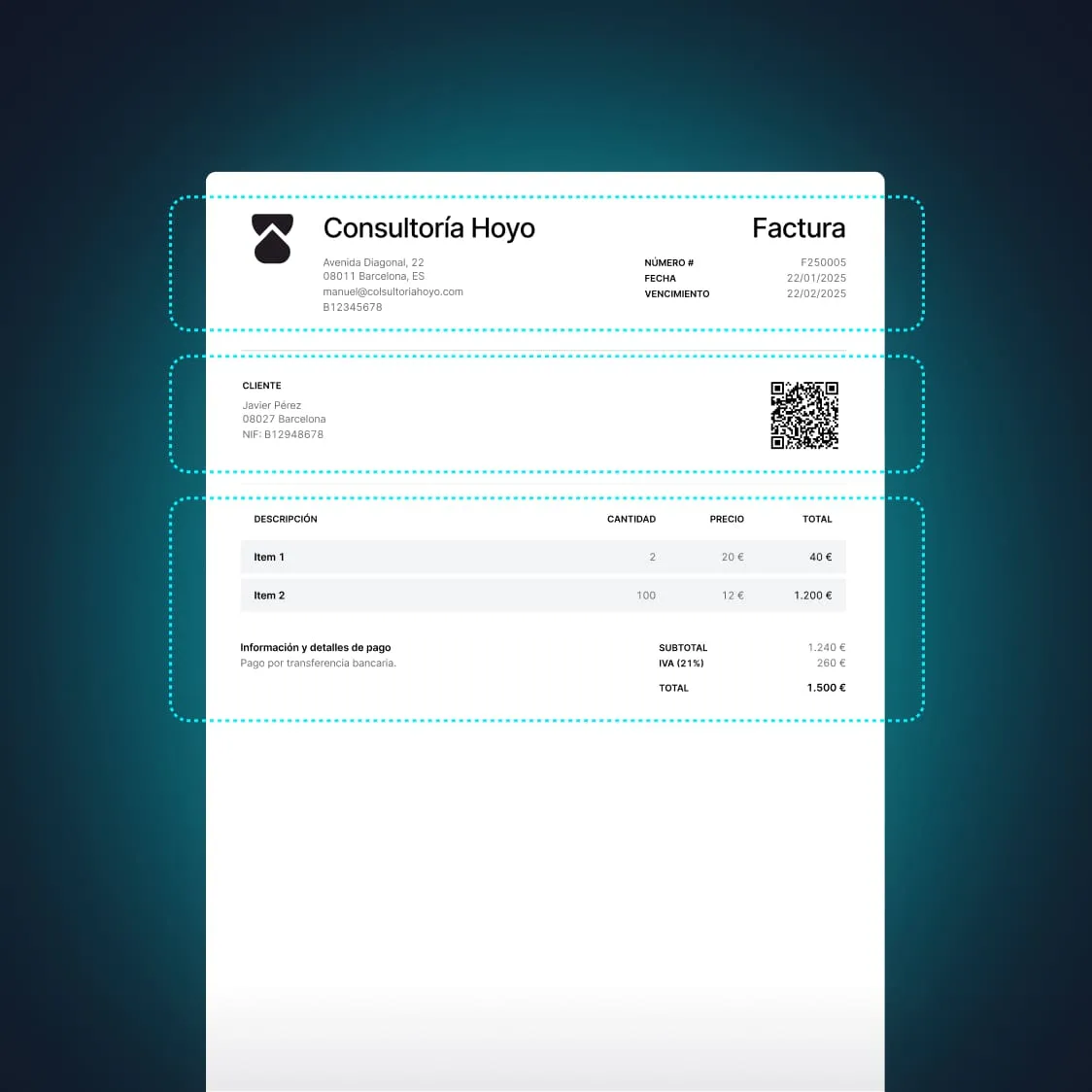

Las facturas deben incluir un código QR con información relevante y la leyenda "VERI*FACTU" para indicar que han sido generadas mediante un sistema de emisión de facturas verificables. Integra una herramienta para añadir una huella o hash y la firma electrónica.

Al cumplir con las normas oficiales, se reduce el riesgo de sanciones, inspecciones y errores contables, además contribuye a reducir el fraude fiscal.

Proporciona mayor seguridad y transparencia en las transacciones comerciales y ayuda a incrementar la confianza de los clientes y los consumidores.

Aunque es voluntario, el envío instantáneo puede ser una ventaja competitiva al agilizar la validación de las facturas y evitar problemas en declaraciones ya que se crea un registro transparente que facilita la auditoría.

Permite garantizar la autenticidad y la integridad de las facturas electrónicas, automatizado y simplificando el proceso de verificación.

Así puedes saber si un software de facturación cumple con los requisitos del sistema Verifactu.

Garantizar la integridad e inalterabilidad de los registros mediante huellas (hash) y firmas electrónicas.

Envío de datos. Deben ser capaces de gestionar certificados electrónicos y generar una firma electrónica para cada registro.

Asegurar la trazabilidad a través de una cadena de registros que permite rastrear cada factura.

Los proveedores de programas deben proporcionar una declaración responsable que certifique el cumplimiento de los requisitos.

Conservar la información de manera accesible y exportable, permitiendo la recuperación de los registros en formato electrónico.

Las facturas deben incluir un código QR con información relevante y la leyenda “Factura verificable en la sede electrónica de la AEAT".

Holded ya cumple con la ley Antifraude y la normativa Verifactu, en este video podrás ver cómo hacer la solicitud de pre activación en el programa y su posterior configuración.

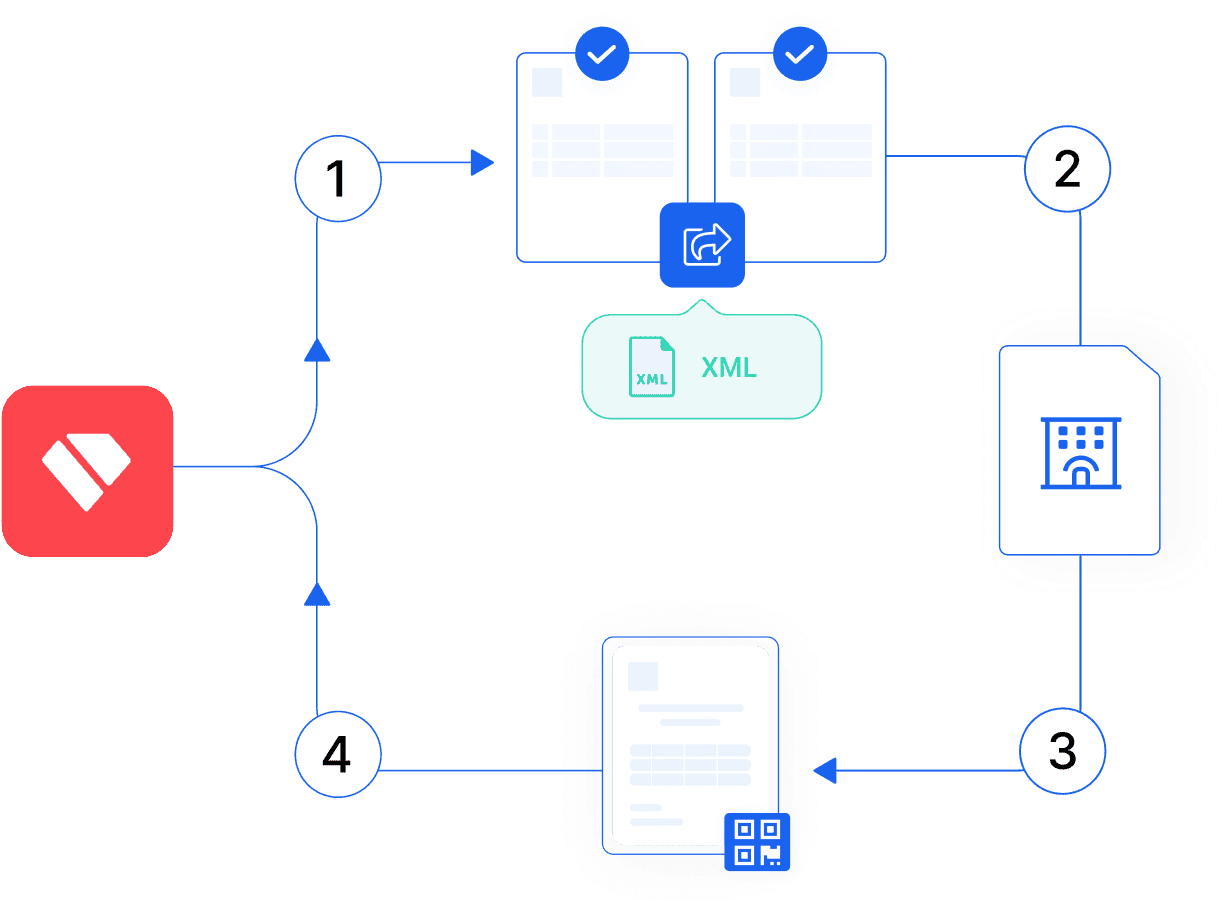

Información básica para entender el funcionamiento del sistema.

En primer lugar, se genera un fichero informático, firmado electrónicamente y con huella (hash), por cada entrega de bienes o servicios.

De manera simultánea a la generación, se envía el fichero a la Agencia Tributaria Española.

Por otro lado, se imprime el tiquet con código QR y código alfanumérico destinado al comprador.

El comprador podrá consultar si el tiquet o la factura está en la Sede Electrónica de la AEAT. La Agencia Tributaria tiene la obligación de facilitar la información sobre la recepción.

El Reglamento Verifactu es una normativa destinada a regular la emisión de facturas electrónicas, garantizando la autenticidad, integridad y verificación de las operaciones comerciales.

Busca optimizar los procesos de facturación mediante sistemas tecnológicos seguros, alineados con las exigencias legales y fiscales.

La Ley Crea y Crece y la Ley Antifraude son normativas complementarias que buscan modernizar y controlar el sistema de facturación en España.

Ley Crea y Crece: Establece la obligatoriedad de la factura electrónica en las relaciones B2B, con el objetivo de reducir la morosidad y fomentar la digitalización.

Ley Antifraude: Introduce requisitos técnicos para los sistemas de facturación, creando el sistema Verifactu para garantizar la integridad y trazabilidad de las facturas, y prevenir el fraude fiscal.

Te contamos cómo hacerlo paso a paso

Cada vez que se emite una factura, el sistema informático de facturación (SIF) debe generar un registro de facturación de alta.

Número, serie, fecha, importe, tipo de factura, entre otros. Una huella digital que garantiza la inalterabilidad del registro. Identificación del sistema emisor y la fecha y hora de generación del registro.

Texto obligatorio: “Factura generada mediante un sistema VERI*FACTU”.

Permite a la AEAT o al cliente verificar los datos de la factura.

Garantiza la integridad e inalterabilidad (no se muestra, pero se guarda).

La implantación de Verifactu impactará de manera diferenciada según el tipo de negocio y régimen fiscal. A continuación, detallamos las implicaciones para cada grupo:

Es previsible que la implantación del sistema Verifactu conduzca a la desaparición del modelo de tributación en estimación objetiva o módulos.

Pierde su sentido en el momento en el que la AEAT conoce en tiempo real los niveles de facturación del autónomo en este régimen.

Aunque aún no hay una decisión firme, parece probable que el sistema varíe hacia una modalidad de IVA franquiciado.

Es común en otros países de la Unión Europea, implica que ciertos autónomos podrían pasar de declarar el IVA trimestral a hacerlo anualmente.

Todas las facturas B2B deberán ser electrónicas con un programa de facturación homologado.

Supone cierta inversión en herramientas digitales u optar por la Solución Pública.

No es obligatorio que sean electrónicas, salvo que el cliente la solicite.

Aprende de forma sencilla todas las claves del sistema Verifactu y descubre si tu negocio está listo para el cambio.

La obligación de cumplir con Verifactu aplica por igual a las operaciones nacionales e internacionales, incluso si estas últimas están exentas de IVA y, por tanto, solo deben declararse por el IRPF.

Por tanto, todas las operaciones realizadas por contribuyentes españoles deben facturarse con arreglo a la normativa Verifactu desde el momento en el que estén obligados a ello.

La Agencia Tributaria prevé las sanciones, de carácter grave, que pueden imponerse a los programas de facturación que no cumplan con los requisitos:

150.000 € por cada ejercicio económico en el que se hayan vendido sistemas informáticos que no cumplan con lo dispuesto en el artículo 29.2 de la LGT y su normativa de desarrollo.

1.000 € por cada sistema informático comercializado sin la certificación obligada.

50.000 € por cada ejercicio económico en el que se haya tenido un sistema informático que no se ajuste a lo establecido por la ley, no cuente con la certificación reglamentaria o si se han alterado o modificado los dispositivos certificados.

El Kit Digital ofrece apoyo económico para la adopción e implementación de sistemas de facturación electrónica. Algunas comunidades autónomas ofrecen subvenciones y otros recursos para complementarlo.

Determinadas Cámaras de Comercio y otros organismos empresariales especializados ofrecen formación gratuita o subvencionada para empresas, pymes y autónomos sobre facturación electrónica y normativa fiscal.

La sede digital de la AEAT de la Agencia Tributaria pone a disposición de los contribuyentes guías, manuales y documentación de soporte para resolver dudas específicas.

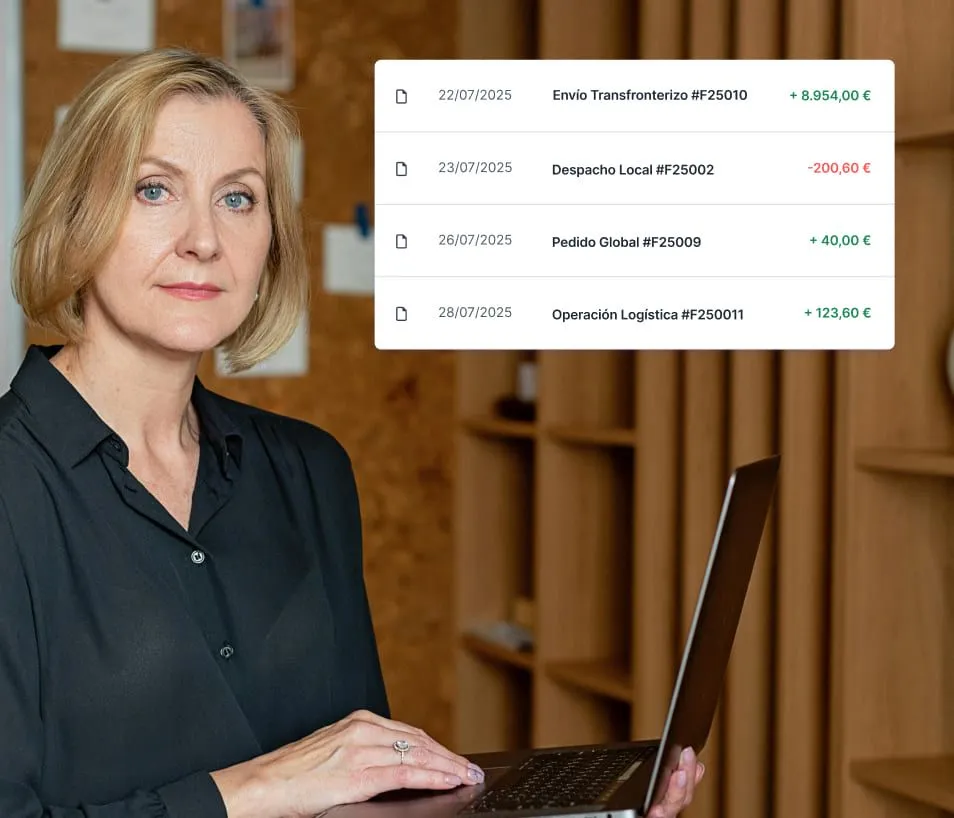

Guarda tus facturas como borrador, podrás revisar que todos los datos estén correctos antes de aprobar y enviarlas a Hacienda.

Anula tus facturas si lo necesitas, con la conexión automática de Holded con la Agencia Tributaria, quedarán registrados igualmente.

Cumple con la ley Antifraude, cualquier cambio a nivel de facturación quedará registrado para que la información sea accesible para Hacienda.

Siempre en constante mejora, preparado para la facturación electrónica y cumpliendo todos los requisitos de la Administración Pública.

Sin instalar nada, envía tus facturas directamente a Hacienda sin salir de Holded y mantén tu facturación conectada con el resto de tu negocio.

No importa si llevas la contabilidad internamente o con una asesoría, en Holded podrás acceder a toda la información financiera en tiempo real.

Siempre puedes hablar con nuestro equipo experto.

Habla con el equipo de Ventas sobre cómo está Holded adaptado para Verifactu

Haz una pregunta a través del live chat. Es rápido y fácil.

Todo lo que necesitas saber sobre Holded con tutoriales y vídeos.

Verifactu es un sistema de verificación de facturas electrónicas impulsado por la Agencia Tributaria que tiene el objetivo de luchar contra el fraude fiscal y potenciar la digitalización en los procesos de contabilidad empresarial y la factura electrónica es un documento digital que certifica una transacción.

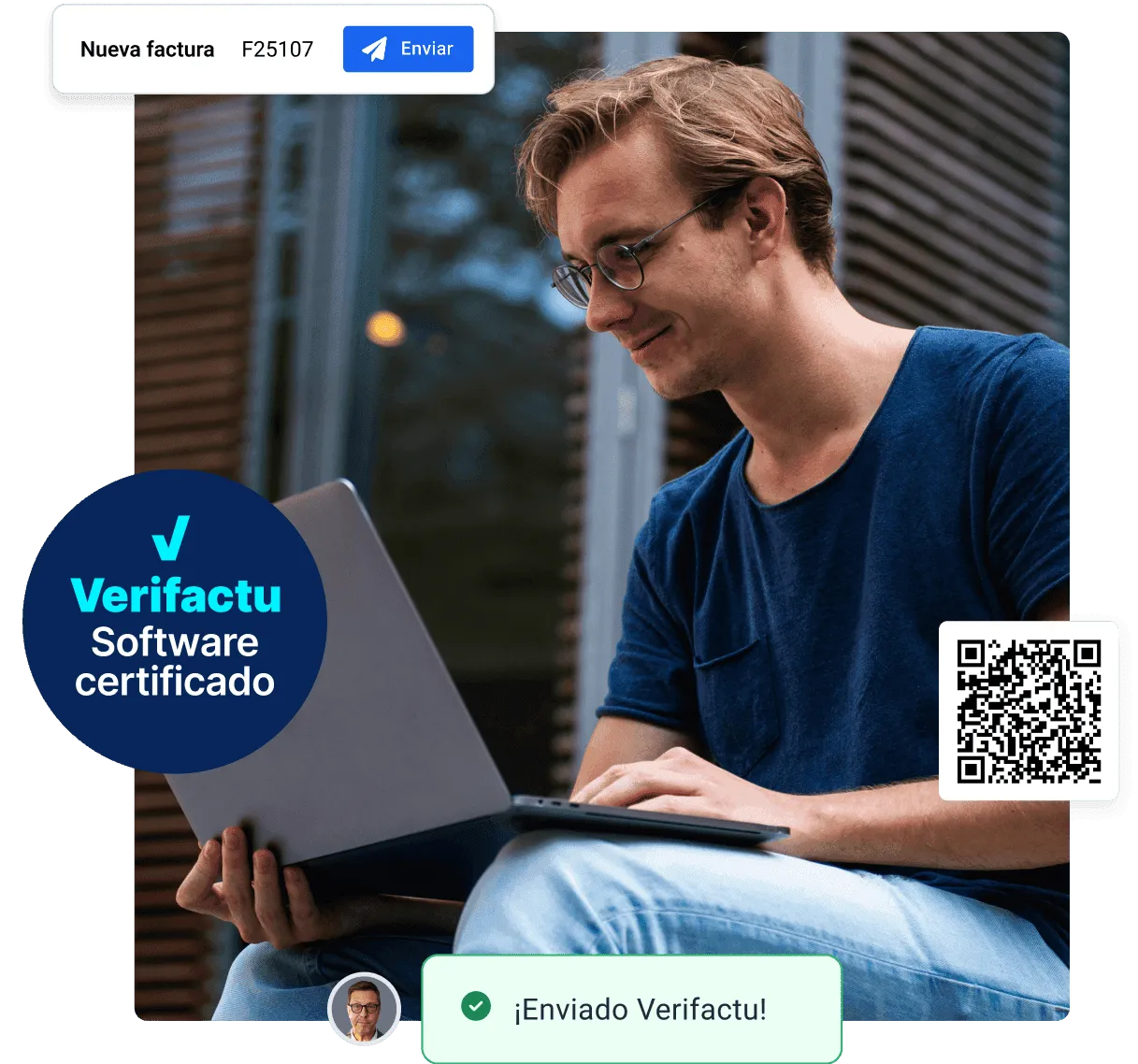

Cada programa de facturación, como Holded, debe integrar el sistema Verifactu para ser un software certificado por la AEAT.

Identificar una factura emitida con el Verifactu es relativamente fácil, ya que tienen que reunir las siguientes características:Incluyen un código QR con datos identificativos.

Incluyen la referencia “Verifactu”, que certifica que la factura ha sido generada mediante un sistema de emisión de facturas verificables.

Se envían en formato XML a Hacienda de manera online.

Estas facturas permiten la comprobación del comprador a través de la lectura del código QR.

Debe existir como respaldo un registro de cada factura y evento.

Si el programa de facturación no se ajusta al reglamento de Verifactu, habrá que enfrentar a una sanción en forma de multa de hasta 50.000 euros por cada ejercicio en el que se haya utilizado el programa ilegal. Y lo mismo si se altera o modifica un software certificado.

No, una vez emitida y enviada la factura a través del sistema Verifactu, no puede ser editada ni eliminada. Esto garantiza su integridad y trazabilidad. En caso de error, se debe emitir una factura rectificativa, un registro de anulación o uno sustitutivo, según corresponda.

Un software de facturación, como Holded, cumple con estos requisitos, así que no permite cualquier modificación directa de facturas ya registradas, pero permite emitir facturas rectificativas rápido y fácil.

Verifactu es un sistema de verificación de facturas, es decir, una plataforma diseñada para gestionar facturas electrónicas garantizando su autenticidad, trazabilidad e integridad, gracias al cumplimiento de los requisitos establecidos por la Agencia Tributaria.

Los softwares de facturación envían los datos de cada registro a la AEAT. Cada documento dispone de un código hash y un código QR que permiten validar cada factura y asegurar su autenticidad. Además, estos códigos se enlazan entre sí, lo que permite comprobar la trazabilidad de las facturas e impide que sean modificadas.

Estas características contribuyen a mejorar la seguridad en las transacciones, digitalizar y automatizar los procesos de facturación y contabilidad, y simplificar la gestión fiscal de autónomos y empresas, reduciendo posibles errores.

El proceso incluye la emisión de la factura a través de un software de facturación validado, el envío automático a la AEAT (por el momento, este paso será voluntario), la generación de los códigos hash y QR, y la verificación en tiempo real de la factura, un paso que pueden realizar tanto el emisor como el receptor.

Verifactu se ha creado con cuatro objetivos principales:

1. Luchar contra el fraude fiscal, asegurando la integridad y trazabilidad de las facturas.

2. Digitalizar el tejido empresarial y los procesos fiscales.

3. Mejorar el control fiscal, otorgando a Hacienda un control más directo sobre las operaciones comerciales.

4. Aumentar la transparencia, ofreciendo a los clientes la posibilidad de verificar la validez y corrección de las facturas.

La entrada en vigor de Verifactu afecta a tres actores clave en el proceso de facturación: los softwares utilizados para emitir facturas digitales, las grandes empresas y las pymes y autónomos.

Para los primeros, la obligación de adaptarse a los requisitos de la normativa comenzó el 29 de julio de 2025.

La siguiente fecha clave es el 1 de enero de 2027, cuando deberán comenzar a utilizar este tipo de programas las grandes empresas, es decir, los contribuyentes del Impuesto de Sociedades con una facturación superior a ocho millones de euros anuales.

Finalmente, el resto de empresas y los autónomos tendrán de plazo hasta el 1 de julio de 2027 para adaptarse a Verifactu.

Verifactu permite validar tus facturas ante Hacienda de forma automática y 100 % segura, mediante un proceso en segundo plano que se ejecuta mientras trabajas, sin necesidad de realizar pasos adicionales.

Solo tendrás que utilizar un software compatible para emitir tus facturas y seleccionar la modalidad Verifactu, de modo que estas se envíen a Hacienda de forma automática e instantánea.

El programa generará un registro con la información de la factura y una codificación única que permitirá identificarla de forma inequívoca. Además, todas incluirán un código QR con el que el cliente podrá verificar que la factura es correcta y que ha sido declarada ante Hacienda.

Cada registro contiene un hash o huella digital que identifica los eventos relacionados con la factura, garantizando que no ha sufrido modificaciones. Por último, todas las facturas generadas con este sistema deben incluir la leyenda Verifactu, indicando que han sido emitidas mediante este sistema.

Los principales afectados por la entrada en vigor de Verifactu son las empresas y los autónomos, que estarán obligados a utilizar un software compatible con este sistema. No obstante, podrán elegir si desean enviar los registros a Hacienda de forma automática y en tiempo real.

Verifactu no se aplica en los territorios forales, que cuentan con sus propios sistemas —como TicketBAI—, ni afecta a las empresas obligadas al Suministro Inmediato de Información (SII) o a los autónomos que tributan en regímenes especiales, como módulos o recargo de equivalencia.

Por su parte, los despachos profesionales han asumido un rol más activo de asesoramiento y gestión con sus clientes, lo que ha implicado actualizar sus herramientas, adaptar procesos y capacitar a su personal para cumplir con las nuevas exigencias.

Para saber si tu software cumple con el reglamento Verifactu, puedes consultar directamente con tu proveedor o solicitar una declaración responsable firmada por su representante legal, en la que se certifique que el software cumple con los requisitos de la Ley Antifraude.

Además, la Agencia Tributaria ha publicado un listado oficial de software homologados por la AEAT.

Como se ha mencionado anteriormente, todo software de facturación debe cumplir con las siguientes funciones:

1. Generación de código QR en las facturas.

2. Firma de facturas.

3. Registro de eventos y trazabilidad (historial de actividad).

4. Generación de un hash o huella digital para cada factura.

5. Garantía de inalterabilidad de los registros.

Si utilizas Holded, no tienes que preocuparte por nada más: el software es totalmente compatible con los requisitos de la normativa y está actualizado para adoptar Verifactu desde este mismo momento.